整份招股书中最难最头疼的应该是财务分析,所以这里就讲一下怎么入门财务分析。

还是那句话:我说的只是“入门”,给你一张地图,顺着这个摸,能找到一条路径。但具体的财务分析,没法用一篇文章讲透,如果一篇文章能讲清楚财务分析,你让那些用4年读完财务的科班生情何以堪?所以我这篇文章,根本不专业,依然是一个菜鸟在告诉别的菜鸟们自己入门的经验,仅此而已。

我自己对财务也曾经是一窍不通的。我是厦门大学经济学硕士毕业,大家知道厦大的财务、会计在全国排第一,估计就是段位太高我跟不上,愣是没听懂,大一时候会计课程迷迷糊糊63分。到了研究生阶段,我学长来了句:“经济学院只要是个人的都会去考CPA!”当时非要不走寻常路,CPA也没报,现在想想,年少千万别轻狂啊……不管你要不要从事这一块,记住知识是不能用利益来衡量的。所以我跟很多人一样,毫无基础。

那我是怎么入门的呢?

这里要避免一个误区,就是一来就高段位。比如我在上和君董秘班的时候,就有一门课叫《董秘面对面》,里面有个对话让我蛮受用的。有个老师说,有的学员觉得自己打算学习董秘、投行相关,一定要懂财务,那我考个CPA吧!然而,我们不是要拿证,而是要能“适应需要”,如果你只是学习,或者看招股书,甚至初步地参加工作,CPA暂时不必,就像那个老师说的:“会计从业资格证够了!”于是我也放弃了一下子就高段位的做法,先入门。明确自己的目的,我只是想读懂财报,那我没必要一下子就考什么证书。

上一篇文章我提过,免费网课是蛮好使的。我之前也硬着头皮开始看书,但这种高技术性的,我个人认为不如网课好使。看书看得头晕,最后好像还是很多不懂。加上读者们很多也是早已离开学校的人,估计没那么多精力去啃一本很难的书。去网易云课堂,搜索“CPA”,看免费的就行了。CPA要考的科目有会计、财务成本管理、审计、经济法、税法、战略与风险管理,每一个科目都有很多网课。如果仅仅是为了看懂财报,而且还懂一点会计是个什么东西,学习“财务成本管理”相关的课程即可。如果你连会计都不懂,那建议“会计”也看一下。

这是第一阶段,如果只是入门财务分析,学习网课就算入门。

但学完之后,如何学以致用?

我网课看了也好几遍,说起来一套一套的,但真的开始读财报的时候,也是乱七八糟。此时就需要一张“路线图”,在实践中对财报进行入手。我的秘诀是:顺着杜邦分析法的路线来分析。

附:如果你还没有入门财务成本管理的基础知识,那么请就此打住,后面写的反正也看不懂。

声明:我也是菜鸟,不是大神,后面写的涉及到专业的知识,如果我太菜也勿喷,纯粹写个人经验,而非专业文章。

杜邦分析法:

不科普,不懂的就是还没入门的,先看看网课再说。

杜邦分析法是我读财报的基础“地图”,虽然可能会漏掉很多别的东西,但就像我在《如何零基础入门招股说明书》说的,一开始你入门的时候很需要一个框架来摸索,你需要一个思维模型,至少让你一脚踏进门槛里。杜邦分析法是财务报表阅读的极佳框架。按照这个框架,你要从3个地方切入:

1,净利率

2,资产周转率

3,权益乘数(负债水平)

净利率

就是看净利润率,传统的生意都看这个,没什么问题吧?净利率就是销售额减成本。如果再细分,就是销售额,减去产品本身的成本,得到毛利。毛利减去管理费用等七七八八的成本,得到净利。

再申明一次,我就说说个人经验,都是用大白话,如果砖家们觉得我用词不恰当请勿拍砖,什么成本和费用在定义上的差异等,我不是搞学术的,更不是财务总监,本文也是给跟我一样的入门菜鸟看的。

第一个我比较关注的是毛利率。毛利率高的,意味着这个公司的产品有竞争力,否则你凭啥赚那么多?淘宝干嘛9.9包邮?你啥优势都没有,活该9.9包邮!我经常看到一些文章说自己做淘宝、天猫亏了,怪马干爹不行,我只能说怪你不行,地摊货拿上来唯一的宿命就是价格战!在一些难以建立壁垒的行业(如旅行社、外贸批发),你会发现毛利率低得可以,甚至10%以下。而高科技公司、原创产品,可以在50%以上。

其次我有一个很重要的经验,那就是主营业务收入是一个牵一发而动全身的指标。说白了,你的销售额几乎跟一切都挂钩,这在检查造假方面很有用。比如销售额今年增长了就30%,那么按理说,其他指标跟着变动的幅度不会太大。如果成本一下增加60%,那是不是有猫腻?正常来说就得看明细账,进行尽调,把成本的每个项都查过去。还有最容易造假的“应收账款”,如果今年也增加了50%、60%,那你就得注意了:今年销售额的增加,会不会是虚增应收账款,给堆上去的?也就是说,各个指标的增长率,与销售额增长率是否匹配?

至于什么算高,什么算低,一家企业,年营业额2.5个亿到底算什么水平?净利润5500万又是个什么水平?唯一办法就是多看,看得多了就有感觉了。对于数字的感觉本质上就是一个“度”的把握,而度的把握来自于大量经验。

也就是这条线——净利润率分析——就是检查销售额、成本、毛利、净利这条线。你捋下来,能发现很多好玩的。公司毛利率如何?公司成本的变动有没有什么猫腻?以及公司的成本都在哪些地方?往细了看,很有启发。

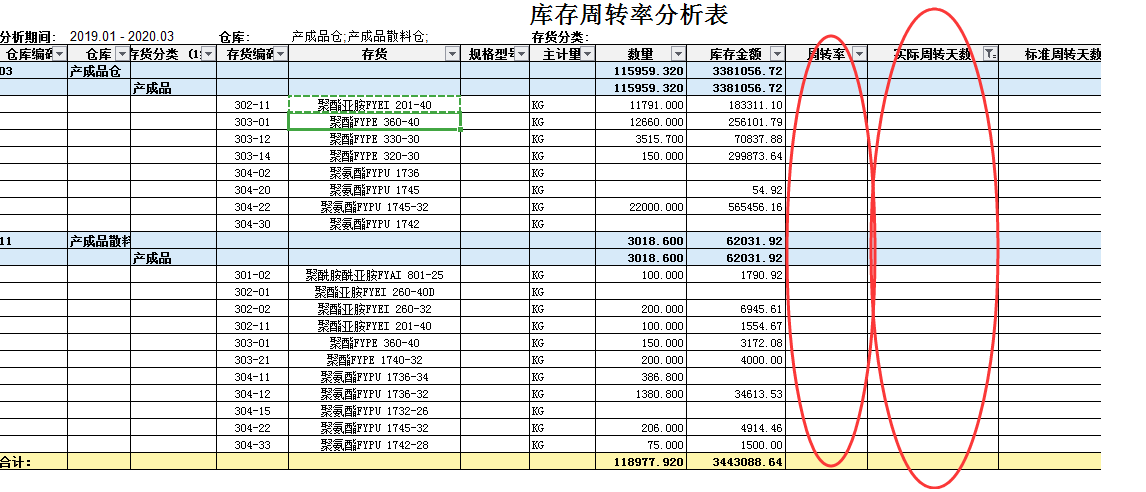

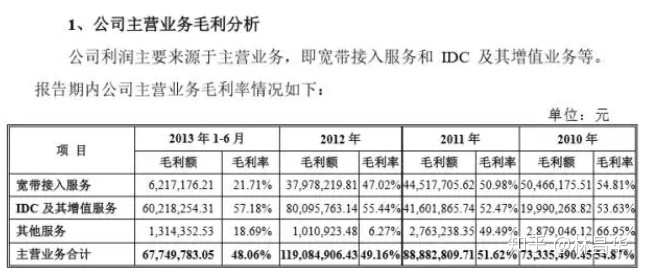

如上图是光环新网的毛利率,可见宽带接入服务很明显地在大量下降,而IDC服务在增加。所以公司必然增加在IDC业务的发力,逐步缩减宽带业务的投入。而这也意味着,公司在宽带接入服务这一块越来越失去竞争力。

稍微有点商业常识的,对净利率及其相关指标应该不会太陌生,最差摆个摊子都要会算这个,所以是很容易抓到感觉的。

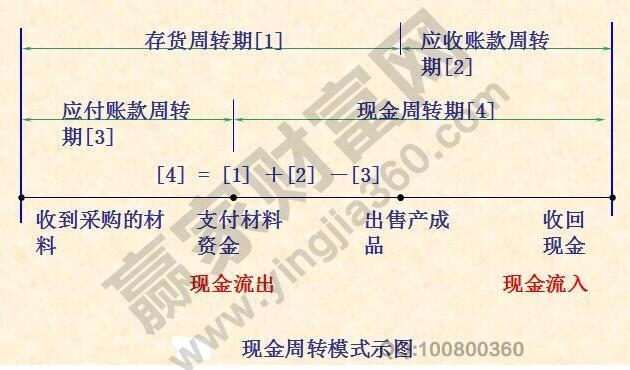

周转率

上文提到的净利率应该是对大家来说最有感觉的,那么接着第二个分析维度是周转率。周转率啥意思?就是你运营的速度快不快。再举个例子,那些卖汽车的,1年卖出1台,虽然利润高,但周转率低啊!还有一些搞工程的,“半年不开张,开张吃半年”是真实写照,因为周转率低,但利润高弥补了这个缺陷。我一个朋友最早在鼓浪屿批发明信片,别看明信片1张1块钱,但周转率高啊!每天他都跑上去补货,跑腿勤快一点,最后车房反正都有了。最后我们这个圈子里,搞IT的真不如卖明信片的赚钱。

这就是周转率的秘密。我在看某旅行社的招股书时,发现其毛利率不到10%,净利润率2%,但周转率(我记得是)70多次,也就是投入100块钱,能周转70次最简单的财务报表,发挥7000块钱的作用。比如光环新网2012年底总资产周转率(主营业务收入÷资产总额)为0.78,意味着1年周转不到1次,这是很低的。

这意味着,光环新网资产利用率可能较低。于是,就要仔细看看资产负债表了:其非流动资产太多,有1.45亿的固定资产,可能是因为这家公司是自建机房所致。还有一项1700多万的长期待摊费用,这些都表示该公司固定资产投入太多,过于重资产。今年我资产有100块钱,但创造的销售额只有78块钱,我们就觉得其资产利用率不高。

不过到后来,我发现两种业务模式的侧重点不太一样:

2B的业务,比如做工程的,接单子做开发的,多注重点应收账款周转率。很多搞项目开发的技术团队,或者搞广告公司的最简单的财务报表,搞批发的,肯定头疼:尾款收不回来!

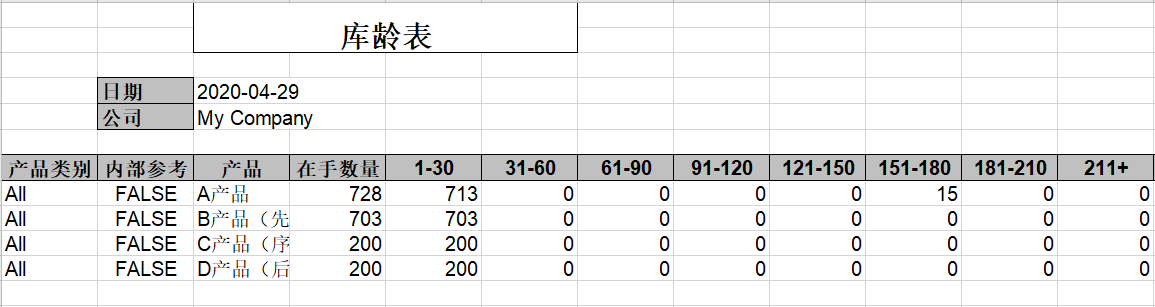

2C的业务,比如零售类的,如旅行社、淘宝店、实体店、超市等,应多注重一下存货周转率。我一个朋友问我淘宝女装好不好做,我说我天不怕地不怕,就怕淘宝卖女装。淘宝卖女装需要大量周转,你得定期上新,新款式来了,旧款基本卖不动,然后货屯了一堆。经常听有的卖家说:“没关系啊!女装又不会烂掉(又不是食品),慢慢卖呗!”行,哥就服你,你就慢慢卖吧。现金都变成货,然后不能变现,这是很痛苦的事情。

你得细化了看,只看总资产周转率太笼统。所以再以光环新网为例:我算了算,其应收账款周转率(主营业务收入÷应收账款)一年是10.37次,也就是说公司的应收账款回款还行,拖欠费用的情况还好;存货周转率更是939次!那么公司主要还是固定资产投入太大,自建机房,但为了提高公司的科技实力,或许这也是必须的。

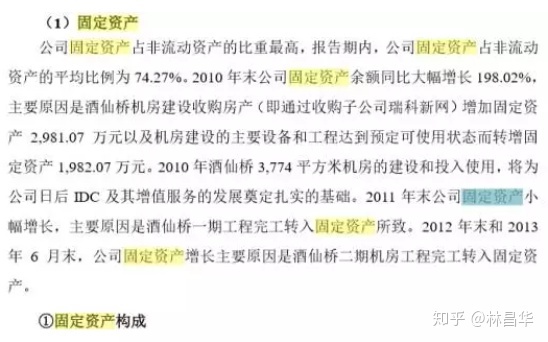

你得继续细化。现在我们明白,公司运营起来,其实还行,不会差。只是固定资产太大,导致总资产周转率被拉低。那么你就得去细化了看:固定资产为什么会那么多?

用Ctrl+F,搜索“固定资产”找到你想看的内容:

所有你想知道的都可以找到答案,可见光环新网的固定资产是买了一家子公司造成的,还有之前又建设了一批机房。此时你得自己判断:既然固定资产是建设机房,机房又是IDC公司最核心的硬件技术,那么这个总资产周转率,表面上是低了,但实际上从长远看,这是不是一个有竞争力的布局?所以不能简单地认为某个指标不好了就是不好的,人家说不定是“战略性亏损”呢。

前面说的明信片业务,得益于其周转率超高,每天跑腿补货,虽然累了点,但终于实现了致富梦,所以各有各的好处。

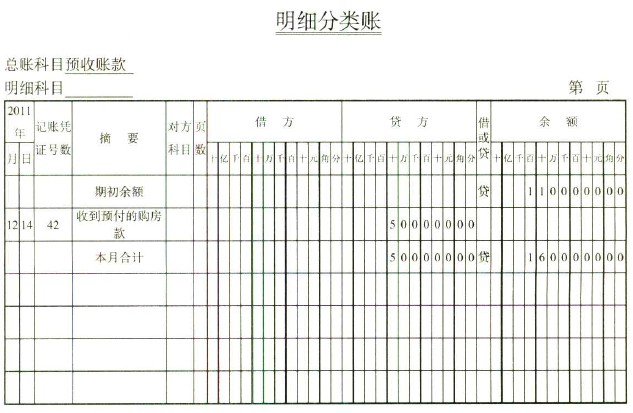

负债水平

一家公司没有负债一般也是不正常的。笔者就看过一家公司,每年现金640万躺在上面4年都不变,应收账款也有700多万,其负债项基本上是应付账款和预收账款——比如我做工程,我做完了,给工程队的尾款还没结,我应付给你们的,叫应付账款。或者我找客户先预收一笔定金,但我还没开干,这也算负债。所以这家公司喜滋滋地自称“老子负债低”,说自己是轻资产运营的公司。

然后该公司120万的招聘费用都要融资,我一看就不对:

640万现金躺着不动,收利息啊?应收账款也有700多万,你搞个债权融资都不止120万了,何必卖股票?

你负债率这么低,是不是表示你运营效率太差?如果你适当负债,是不是能走更快?言下之意,你如果真是好公司,你干嘛卖股票?

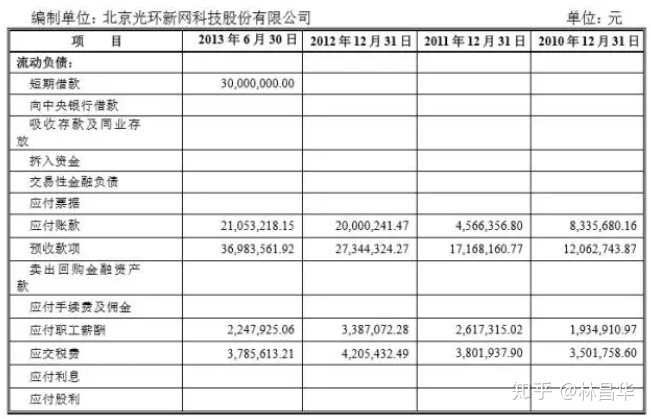

以下是我本周正在看的光环新网。可以看出,该公司也是借款很少的,一直以来都没有借款,所谓的负债都是各种预收、应付的钱,经计算,光环新网的资产负债率仅19%。所以我们对光环新网有了一个很大致的印象:运营很稳当,很安全,但缺乏效率。前面说到其总资产增长率低,想必创业初期就是砸钱砸进去的,砸钱砸多了,销售额也总会起来,毕竟你有那个体量。如果让我建议,这种公司想走更快点,可以增加负债的水平,而不是卖股票。一家好公司的管理层都不喜欢卖股票,宁可用债券,因为股票更值钱。

现金流

虽然杜邦分析法没有提到现金流,但现金流量表放在那边不是没用的。

第一个经验是,经营性现金流最重要(除非是特殊业态,如搞投资的九鼎集团)。第二个经验是,经营性现金流净额,和净利润、销售额也有挂钩。

再以光环新网为例,经营性现金流净额为7500多万,而其营业额2.4个亿,净利润是5500多万。这个现金流量净额和净利润是差不多的,在此可以反映出公司运营的情况,不过暂时我没有多少经验。

最后,关于财报的“入门”,经验也就这么多。入门入门,进门之后还有一条大路让你继续走,这一篇文章不可能把财报的秘密都讲清楚。最后我说个在和君董秘班《董秘面对面》这个课程里听到的经验:把上市公司财报,认真看,包括关于财报这个章节后面的各种解释,本次财报所使用的确认法等,仔细研读,一定会有收获。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088