齐鲁晚报记者张文珂

一诺威距离北交所上市又进一步。

日前,东吴证券对外披露山东一诺威聚氨酯股份有限公司(下称:一诺威)向不特定合格投资者公开发行股票并在北京证券交易所上市辅导情况报告。

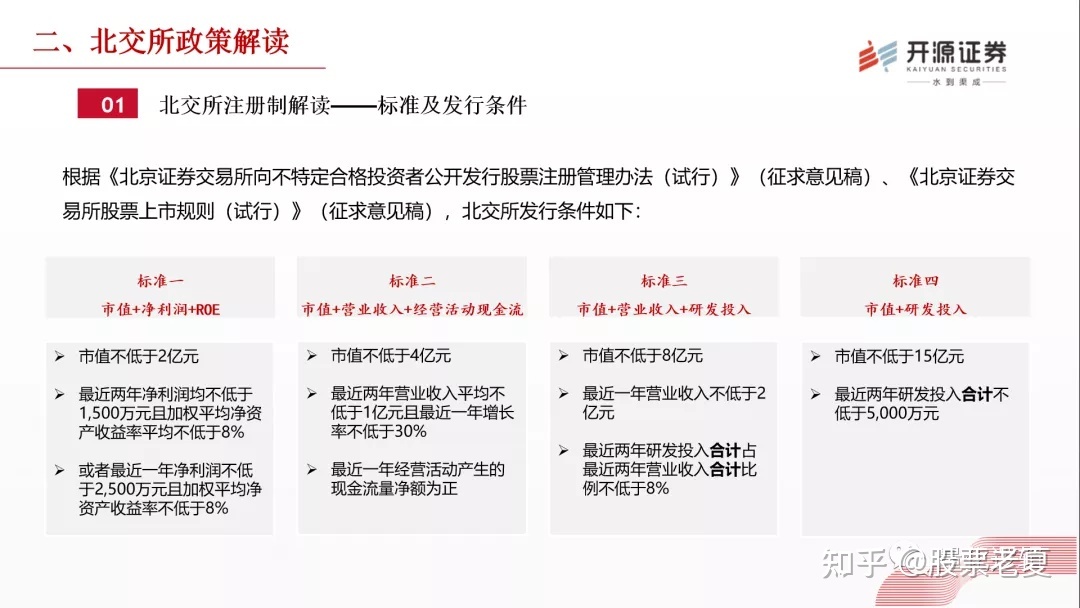

报告显示,本次辅导工作取得了预期目的,根据有关规定,一诺威具备向不特定合格投资者公开发行股票并在北京证券交易所上市的条件。

与此同时,证监会官网更新一诺威的最新辅导状态显示,该公司已进入“辅导验收”阶段。

此举意味着,这家新三板市值“巨无霸”公司在冲刺北交所的路上再进一步。

公开资料显示,一诺威注册地位于淄博高新区宝山路5577号,成立于2003年12月,是国内专业的聚氨酯原材料及其他下游衍生物制造商。

据Wind数据,目前公司第一大股东为徐军,持股比例为43.97%;李健、上海昊鑫创业投资企业(有限合伙)、淄博创新资本创业投资有限公司及代金辉持股比例位列前五,分别持股12.05%、7.90%、3.36%及1.88%。

齐鲁壹点发现,一诺威北交所上市之路始于去年年底。

12月6日,一诺威发布公告称,其在2021年第二次临时股东大会上,审议通过了《关于公司申请股票向不特定合格投资者公开发行并在北京证券交易所上市方案的议案》。

一诺威方面表示,在北交所上市是为提升公司发展能力,改善公司治理结构、拓宽融资渠道,推动实现公司战略发展目标。

上市方案显示,公司本次拟向不特定合格投资者公开发行不少于100万股且不超过1460万股普通股股票,募集资金将用于年产34万吨聚氨酯系列产品扩建项目及补充流动资金。

事实上,作为新三板创新层的挂牌企业,其进一步利用资本市场的方向原本并不是北交所。

证监会网站显示,一诺威在2017年10月13日与现有主办券商东吴证券签订首次公开发行股票并上市辅导协议,并于当年10月25日成功备案。

不过,2021年8月19日,公司向证监会山东监管局报送变更申报板块说明,将公开发行股票并上市的辅导备案变更为公开发行股票并在精选层挂牌的辅导备案。

而随着2021年11月15日北交所开市,原新三板精选层平移至北交所,因此一诺威在精选层挂牌变更为在北交所上市。

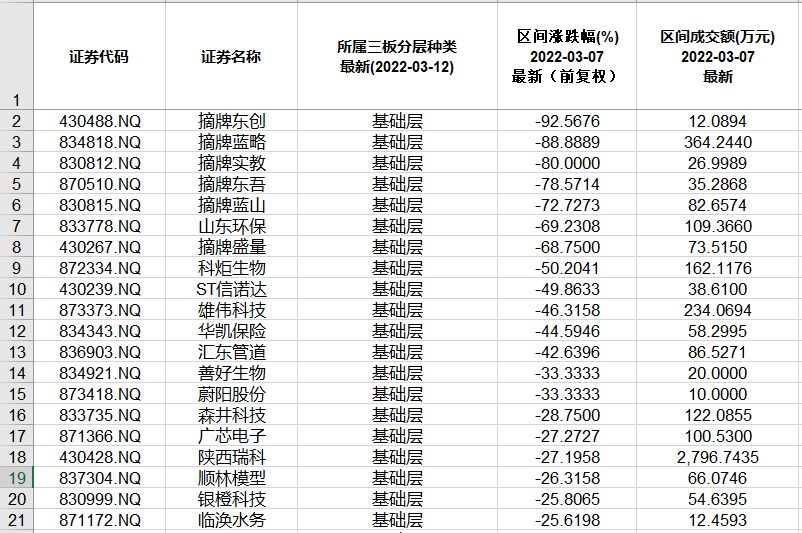

此外,截至4月14日收盘,一诺威在新三板报收18.80元/股,总市值为49.11亿元,在新三板属“巨无霸”型企业。

事实上,这种市值规模源自于一诺威亮眼的业绩报表。

2021年年报显示,报告期内公司实现营业收入79.77亿元,同比增长56.21%;实现归母净利润2.43亿元,同比增长16.35%。

值得关注的是,报告期内公司通过经营活动产生的现金流净额相较去年同期增长4285.73%。

对此,一诺威表示,变动主要原因系报告期内公司盈利能力提升,净利润增加,同时经营活动生产的现金净额增加所致。

如若一诺威成功登陆北交所,淄博将迎来第二家北交所上市公司。目前,除一诺威之外,淄博还有齐鲁云商、开泰石化正在接受北交所上市辅导。

海量资讯、精准解读,尽在新浪财经APP

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088