A股符合条件的上市公司有多少家

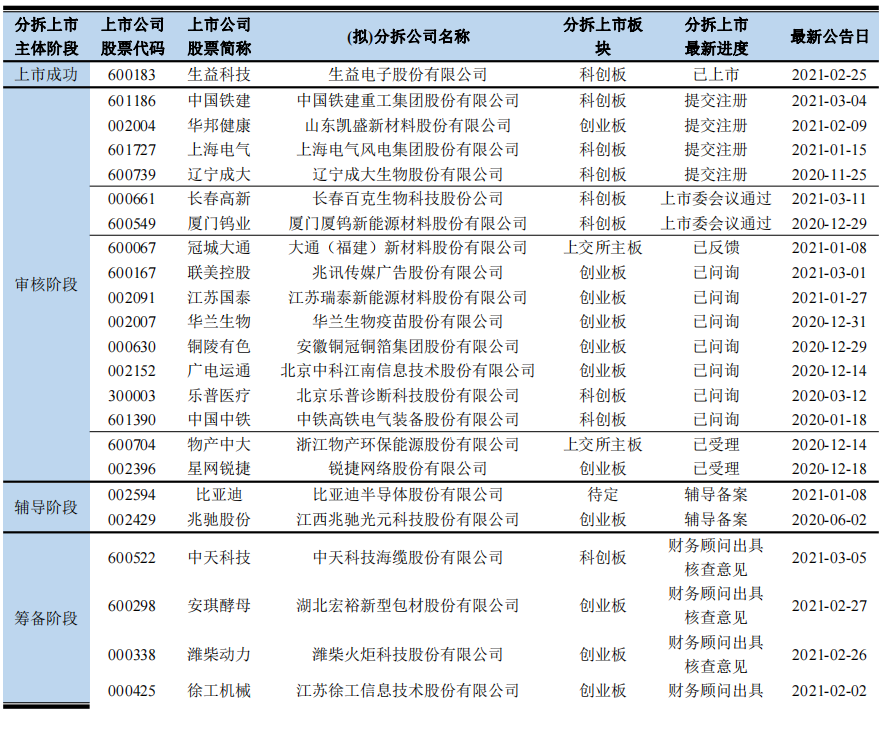

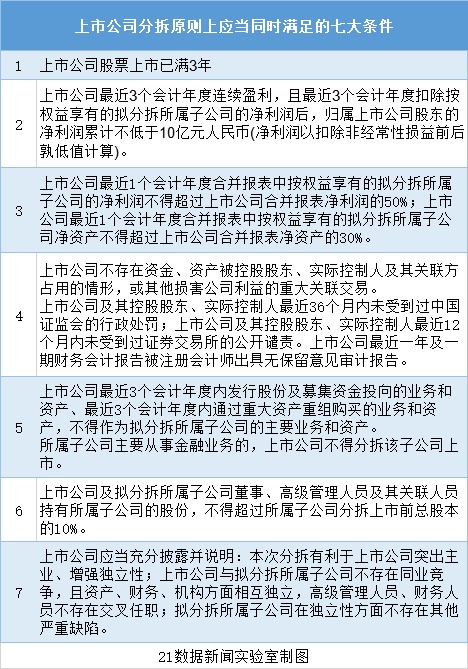

按照分拆上市里的硬性条件与隐形门槛,A股符合分拆上市条件的公司有多少?

第一财经按照硬性条件的测算,符合财务性、规范性、独立性具体要求的,两市合计约有超过240家上市公司符合分拆条件。再结合对应当前主板与创业板发行上市的不同要求,这240多家公司旗下,符合上市条件的公司基数不小。

但是,如果结合有关隐形条件,符合条件的上市公司数量则骤减。

从更为严格口径的测算来看,母公司符合新规分拆上市的条件、同时子公司符合在A股上市条件的主体并不多。累计来看,两市有约90家上市公司符合分拆上市条件,占A股公司总家数的2.5%。隐性门槛的约束力可见一斑。

A股为何此时推出分拆上市

分拆上市是国际通行的做法,但A股此前久未放开。

今年1月30日,证监会发布了《关于在上交所设立科创板并试点注册制的实施意见》。其中提到,达到一定规模的上市公司,可以依法分拆其业务独立、符合条件的子公司在科创板上市。此后,分拆上市落地的市场预期高涨。在业内人士看来,此前并未放开分拆上市的原因,可能更多出于难于平衡母子公司的公众利益、提高有效上市资源的利用效率、避免出现背离改革用意的资本运作甚至炒作。

那么,分拆上市的改革用意到底是什么?此时推出的契机与背景又是什么?

根据长城证券(13.150, 0.15, 1.15%)研究报告,分拆上市的动因相较明确。一方面,这将有利于母公司与子公司各自的长远发展。子公司可以自主决策,母公司也可以更聚焦核心业务。同时分拆上市的条件,母公司的高成长业务拆分并单独上市,子公司将获得更高的估值溢价,提振母子公司的股价。另一方面,分拆上市也将拓宽子公司融资渠道,同时提高母公司流动性,改善整个母公司的经营状况。

还有业内人士强调,分拆上市更有利于为子公司提供稳定的发展环境,而不受制于在上市公司体内时的各项约束。同时还能够推行激励机制分拆上市的条件,在子公司的人才团队里发挥实效。同时,分拆上市也给资本市场积极的推出预期,推动PE/VC等机构参与进子公司的投资,进一步驱动创新发展。

改革意图和目标清晰,加之当前A股公司需求的提升,分拆上市顺势推出。

证监会表示,随着资本市场发展,部分上市公司采取多元化经营战略,涉足新的产业或行业,为实现业务聚焦与不同业务的均衡发展,提出将其部分业务分拆出来独立上市的诉求。此次推进分拆上市试点,适应企业需要和市场发展要求,经过充分评估论证,参考了境外分拆制度及实践。

A股分拆上市的步骤流程与监管导向是什么

分拆上市,有分拆、上市这前后两步。此次新规对于两个环节的每一步骤都做说明,同时还明确了较为严格的监管立场。

根据新规,上市公司分拆按照重大资产重组的规定充分披露信息,还要履行股东大会特别决议程序;分拆后子公司发行上市,应遵守首次公开发行股票上市、重组上市的有关规定。在具体执行中,还要求上市公司充分披露分拆的影响,并提示风险。履行董事会、股东大会的程序,并且必须经出席会议的2/3股东以上表决通过,并且要要出席的2/3中小股东表决通过。

新股还对中介机构责任作出要求。在分拆阶段,上市公司需要聘请券商担任财务顾问,就分拆进行核查并出具意见。另外,在所属子公司上市当年及其后一个完整会计年度里,财务顾问应持续督导上市公司维持其独立上市地位,还需要持续关注上市公司核心资产与业务的独立经营、持续经营能力等情况。

更为严格的是,在对分拆上市行为的监管上。根据新规要求,证监会和证券交易所重点关注分拆上市试点中发现的虚假信息披露、内幕交易、操纵市场行为,大力打击利用分拆上市进行概念炒作、“忽悠式”分拆等 违法违规行为。此外,还会重点监管分拆行为的信息披露、分拆后发行上市或重组上市申请、分拆后母子公司日常监管这三个环节,尤其是同业竞争、关联交易的监管。此举是为了严防上市公同利用关联交易,输送利益或调节利润等损害中小股东利益的行为。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088