编者按:对于现代企业而言,税务筹划已经成为公司经营管理的一个重要部分,有些企业还成立专门的税务部,与财务部、法务部等一起全面优化涉税事项,但是长期以来,特别是我国税收立法不尽完善以及执法中过大的自由裁量权,一些税务筹划从业者走上了“邪路”,公然违法。本期,华税结合大量案例和经验,对能够安全落地的税务筹划进行总结。

一、不违法

目前,众多税务筹划从业者面临的最大挑战和风险就是不懂“法”,而这恰恰是税务筹划能否落地且安全的前提条件。与此同时财税筹划,包括金税三期、CRS等的全面实施,税企双方信息不对称的局面正在改变,而很多以前的“筹划”正是建立在税企双方信息不对称的基础之上的。

税务筹划应建立在充分了解税法的基础之上。一般而言,税务筹划应该具有合法性,或至少不违法。合法性通常包括两个层面:一是形式合法性,相关交易的安排以及纳税申报、减免、优惠符合相关税收法律、法规的规定;二是实质合法性,经济交易的性质以及纳税符合实质课税标准、与税收立法目的相符合。

目前,包括金融信托税收立法正在加速,包括股权转让的税务检查、税务稽查大家都深有感受。在这种大背景下,从实体法方面,整个税务筹划的合法合规性要求越来越高。

二、要趁早

纳税及税务事项从一定程度上讲,都是经济活动发生之后产生的事项,很多企业交易模式、合同都确定并实施完了,发现税负太重,试图需求最优节税方案,其实已经晚了,无论通过任何方式,都会涉嫌违规。

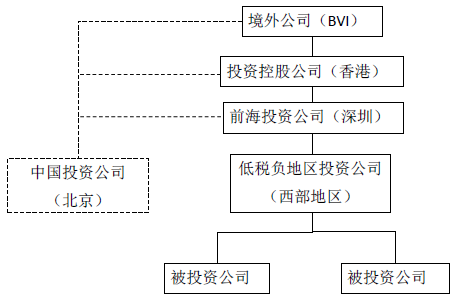

再以企业搭建股权和税务架构为例,理想状态下,企业最优税务架构搭建应该“顶层设计”,然而现实中,受限于种种因素事实上无法做到这一点。比较现实和理性的做法是,发现目前架构对下一步的扩张或资本运作有很大的阻碍,企业应尽早优化自身架构:(1)越早对运营负面影响越小。企业发展成一定规模后,利益相关者众多,对组织架构的任何“手术”都可能发酵为企业发展的不利影响因素。(2)越早产生的税负成本越小。架构重塑的过程是一系列股权、资产重组和交易的过程,企业较原始的投入资本增值越大,进行并购重组产生税负就会越高。(3)越早操作难度越小。企业税务架构搭建的较早,相应的工作难度和复杂性就会越低。

三、“简单”的更好

无数事实和案例证明,好的税收筹划通常思路清晰、路径明确,而非拖泥带水。简单说的是筹划的基本路径和原理,而非筹划的具体方案。

一般而言,税务筹划有三个层面。一是战略架构层面,企业应该搭建起最优的税务架构,比如集团总部、总公司、母公司、控股公司的安排与筹划;营改增下,集团内部业务的整合;金融投资公司股权架构的安排,等等。二是商业模式层面,主要通过合同涉税条款的拟定来实现。比如,商业促销政策与节税考量、并购重组交易模式的选择、重大交易涉税条款的安排与筹划,等等。第三个层面,税务管理层面,主要是积极争取税收优惠政策以及成本费用的扣除政策。比如行业性、区域性税收优惠资格的申请,递延纳税政策的运用,成本、费用税前扣除政策的运用,等等。

三个层面,对应我们企业的战略决策层、经理层、业务部门,因此税务筹划是一项综合性的工作,需要不同的人参与。

华税认为,不违法是税务筹划的法律底线,进而利用税法实体、程序、税收协定疏漏,借助于商业、合同、税法漏洞等达到不交、少交、晚交税款的筹划目的。

(作者:刘天永,北京华税律师事务所主任,全国律协财税法专业委员会副主任兼秘书长财税筹划,法学博士,经济学博士后,税务律师,注册会计师,注册税务师;QQ和个人微信号均为:977962,添加可互动交流。)

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088