伴随着新能源汽车产业的战略地位提升,大量行业利好政策频出,动力锂电池成为新增长点。目前锂电池占新能源汽车成本40%左右。

新三板在线· 文/李科

研报要点:

1、新能源汽车迎来大发展时代,2016年我国新能源汽车全年销量突破50万辆大关,连续第二年产销量居世界第一。

2、伴随着新能源汽车产业的战略地位提升,大量行业利好政策频出,动力锂电池成为新增长点。目前锂电池占新能源汽车成本40%左右。

3、新三板锂电池企业成长空间广阔。

一、新能源汽车利好政策频出

李克强总理在2017年的政府工作报告中再次强调加大生态环境保护治理力度,明确表示鼓励使用清洁能源汽车。

政府“十二五”规划中将新能源汽车纳入了七大战略新兴产业。“十三五”规划深化了新能源汽车在整体战略中的地位。

“十三五”规划指出到2020年纯电动汽车和插电式混合动力汽车累计产销量达到500万辆。2015年国务院发布《中国制造2025》其中明确大力推动节能与新能源汽车发展。2017年新能源汽车将突飞猛进的一年。而在新能源汽车中具有核心地位的锂电池也将快速发展。

新三板在线研究中心,对3家主营为锂电池正极材料的新三板企业予以了重点关注:杉杉能源(835930.OC)、天力锂能(833757.OC)、卓能材料(834314.OC)。

二、锂电池行业分析

1、锂电池的基本概念

锂电池已经影响到我们生活的方方面面,手机电池就是锂电池。通俗来说锂电池就是指在电极材料中使用了含有锂(Li)元素的物质的一类电池。我们常见的锂电池是二次电池即可以多次充放电的电池。当对电池进行充电时,正极上有锂离子生成,通过电解液转移到负极,转移的锂离子越多充电容量就越大。同理,当对电池进行放电时(即我们使用电池的过程),锂离子从负极又回到正极,回到正极的锂离子越多,放电容量越高。

锂电池因具有电压高、重量轻、储能量密度高、使用寿命很长、自放电低、无记忆效应且锂电池中不含有铅、汞、镉有毒害物质等优点而能够广泛使用。

2、锂电池的分类

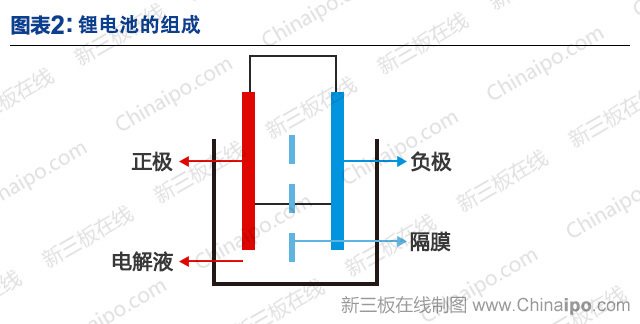

3、锂电池的组成

动力锂电池电池是新能源汽车中最大的成本构成部分,约占新能源汽车总成本的40%左右,主要是由正极材料、负极材料、电解液和隔膜四大核心材料构成。

(一)正极材料

目前世界范围内已进入商业化的正极材料包括钴酸锂、锰酸锂、磷酸铁锂和三元材料等。各个国家乃至各个厂商对正极材料的选择不尽相同,日本和韩国主要开发锰酸锂和镍钴锰酸锂三元材料,中国更偏向磷酸铁锂的发展。

受新能源汽车政策影响,纯电动车、插电式混合动力商用车以磷酸铁锂为主,纯电动乘用车以三元材料为主。三元材料因其能量密度优势将逐步成为主流,安全性和热稳定性正逐步改善。

(二)负极材料

负极材料作为锂电池的四大关键材料之一,决定了锂电池充放电效率、循环寿命等性能。锂电池负极材料国内技术成熟,碳材料种类繁多,成本比重最低,在5-10%左右。

现阶段负极材料研究的主要方向如下:石墨化碳材料、无定型碳材料、氮化物、硅基材料、锡基材料、新型合金和其他材料。

(三)电解液

电解液作为带动锂离子流动的载体,对电池的比容量、工作温度范围、循环效率和安全性能等至关重要,是锂离子电池获得高电压、高比能的保证,对锂电池的运行和安全性具有举足轻重的作用。电解液成本中电解质比重最大,也是电解液中技术壁垒最高的环节。

(四)隔膜

隔膜在成本构成上仅次于正极材料,占20-30%,隔膜的性能决定了电池的界面结构、内阻等,直接影响电池的容量、循环以及安全性能。目前市场上大规模使用的隔膜主要有单层聚乙烯膜(PE膜)、单层聚丙烯膜(PP膜)和3层PP/PE/PP符合面膜。高技术壁垒使得中高端产品国内供给远低于市场需求,特别是高端产品约90%为进口隔膜。全球隔膜行业集中于美日韩,国内发展空间大。

4、锂电池的产业链分析

锂电池上游是锂电池材料所需的矿产资源,中游为锂电池生产厂商,包括正极材料、负极材料、电解液、隔膜、导电剂和粘合剂的生产等,下游主要是锂电配套应用领域,如消费类电子产品、电动汽车、工业储能相关厂家。

从整个产业链来看,考虑到原材料涨价,以及从行业壁垒、垄断地位、竞争格局等分析,投资价值排序:上游优于中游,中游优于下游。受益于新能源汽车的高速增长,未来两年锂电池产业链上的上市公司具备高增长属性。

5、波特五力模型分析

(一)新进入者的威胁

锂电池行业不是谁来做就能成功的,特别是正极材料领域,技术壁垒很高,所以正极材料如磷酸铁锂及镍钴锰和镍钴铝为代表的三元材料都有很高的门槛。

(二)供应商的议价能力

我国锂资源丰富,但分布相对集中,重点分布于青海、西藏、四川、江西等省市,国内锂精矿主要由天齐锂业、众和股份、赣锋锂业等少数企业提供。受锂资源供应高度集中、少数企业主导价格、碳酸锂需求增加等诸多因素影响,上游锂资源及碳酸锂等材料价格的非理性上涨,在一定程度上对锂电池产业的发展会产生一定的不利影响。

(三)购买商的议价能力

锂电产业是未来发展的朝阳产业和世界竞相发展的新兴产业。国内外的众多企业都已经投入大量资本,涉足这片蓝海。在政策不断出台的利好背景下,新能源汽车市场需求持续走高,行业处于爆炸式发展之中。

我国新能源汽车不仅当下处于高速增长期锂电池上市公司,也是汽车行业的发展方向,锂电产业发展前景广阔。锂行业企业已呈现出强强联合态势,主要目的在于优势互补,资源共享,形成规模效应,实现产业链的高效整合。购买商的议价能力较弱。

(四)替代品的威胁

两个处于不同行业中的企业,可能会由于所生产的产品是互为替代品,从而在它们之间产生相互竞争行为,这种源自于替代品的竞争会以各种形式影响行业中现有企业的竞争战略。随着补贴和充电便利性的解决,新能源汽车市场将出现爆发式增长,而随着新能源汽车规模的迅速扩大,动力电池市场空间将呈十几倍增长。

(五)同业竞争者的竞争强度

现有企业之间的竞争常常表现在价格、广告、产品介绍、售后服务等方面,其竞争强度与许多因素有关。

磷酸铁锂产业的市场大的超乎想象,其中仅正极材料全球有几百亿的市场容量,捷足先登进入这个领域的企业锂电池上市公司,只是尝到些许甜头,今后的竞争将更加剧烈。

6、锂电池正极材料的发展情况

锂电正极材料包括钴酸锂、锰酸锂、磷酸铁锂及镍钴锰和镍钴铝为代表的三元材料。根据正极材料性能特点具备不同的适用领域。其中钴酸锂主要用于小型锂电,磷酸铁锂主要用于动力锂电,三元材料和磷酸铁锂既可用于小型锂电,亦可用于动力锂电。

锂电池正极材料呈现中、日、韩企业垄断格局。日韩的锂电正极材料产业起步早,整体技术水平和质量优于我国锂电正极材料产业,占据锂电正极材料市场高端领域。在动力电池领域,目前国内以比亚迪为主的电动汽车主要使用磷酸铁锂作为正极材料,日本、韩国等电动汽车主要使用锰酸锂和镍钴锰酸锂三元材料,美国特斯拉的电动汽车则使用镍钴铝酸锂三元材料。

过去十年全球锂电池正极材料复合增速27%。正极材料决定性能关键指标,占锂电池原材料成本30-40%。从全球出货量上看,2005-2015年,全球锂电正极材料行业保持了27%的复合增长率,2015年全球正极材料产量为22.34万吨,出货量达到18.9万吨。

三、新三板挂牌公司推荐

受到补贴退补的影响,1月份新能源汽车的销量大幅度下滑。经过短暂的适应以及相关政策调整之后,2月份新能源汽车开始回暖。整个新能源汽车市场受政策影响比较大,毕竟政府的补贴政策仅仅是为了引导行业发展,新能源汽车相关的行业更应该关注的是自身的技术水平,因为技术才是核心竞争力。而作为新能源汽车的上游产品锂电池同样受到政策的影响。

新三板研究中心重点关注了三家新三板挂牌企业:杉杉能源(835930.OC)、天力锂能(833757.OC)、卓能材料(834314.OC),这些企业都掌握了先进的锂电池正极材料的关键技术,都有令人期待的前景。

1、杉杉能源

杉杉能源主营业务为研发、生产与销售锂电池正极材料,目前的主要产品为锂电池正极材料钴酸锂、锰酸锂、镍钴锰三元材料。公司是全球领先的锂离子电池正极材料生产商,拥有先进的专利技术、稳定的经营管理团队、广泛的市场客户资源、强大的研发团队。

◆竞争优势

(1)上游金属钴涨价的获利者

受金属钴产品价格大幅上涨影响,杉杉能源的主力产品钴酸锂也大幅上涨,根据新三板在线研究中心获得的资料,该产品价格上涨幅度远大于金属钴,公司利润将会得到大幅提升。

(2)新能源汽车利好政策频出推动锂电材料不断上升

锂电正极材料是杉杉能源的核心竞争力,同时旗下覆盖负极材料和电解液。新能源汽车前景大好促使公司的下游应用集中转向动力锂电,同时长期累积消费产品的有助于提高在该行业的市场龙头地位。公司新产品能够很好地符合国家对电池能量密度提出的更高要求,公司高能量密度正极材料逐步投产后有望大幅度提高收益。

(3)布局电动汽车产业链前途无限

杉杉能源凭借自身的锂电材料业务,拓展电池Pack、电控、电机、整车运营和充电桩运营等相关业务,在新能源汽车产业发展初期全面布局产业链能够在长期内保持较大的竞争力。再加上杉杉能源的龙头地位,有雄厚的资金进行整个产业链的布局。

◆风险提示

产业政策风险、市场竞争加剧风险、替代风险、客户集中度高风险。

2、天力锂能

公司主要业务为锂电三元正极材料和锌粉产品的研发、生产和销售。公司自成立以来便专注于能量密度高、循环寿命长、重量轻、成本低等优势的锂电三元正极材料的研发与生产,主要产品包括镍钴锰酸锂及锌粉。

◆竞争优势

(1)公司近两年营收和利润呈现爆发式增长。

公司2015年收入2.18亿,2016年上半年收入1.67亿,同比分别增长41.87%和61.96%;2015年净利润1690万元,2016年上半年净利润2107万元,同比分别增长259.33%和185.07%。

(2)较大的成本优势

公司是国内同行中为数不多的掌握三元材料前驱体生产技术和工艺流程的企业,完全实现自给,具有成本优势,毛利率高于行业平均水平,2016为22.74%。

(3)新产品储备保证未来增长

公司已研发储备、试制了高镍三元新产品,并储备NCA产品;进一步完善和拓展了销售渠道,客户群体进一步由国内二三线锂电池厂商转向一二线动力电池厂商。

(4)三元材料新产能投放,打破产能瓶颈

2016年,公司新建“年产5000吨动力型锂电三元正极材料项目”,将逐步分期投产,丰富公司的产品链条,为公司带来新的业务收入。预计2017 年上半年试产,2017 年底达产,届时公司产能将达到7000 吨。

◆风险提示:

市场竞争风险、客户集中度高等风险、产业政策风险。

3、卓能材料

卓能材料是一家拥有自主研发的磷酸铁锂正极材料工艺技术和制造能力的高新技术企业,现已拥有8项专利(2项已授权发明专利和6项实用新型专利)。产品根据性能不同分为ZN15至ZN18等多种型号,具有良好的稳定性和一致性,并广泛应用于新能源汽车动力电池及储能电池领域,是国内主要的磷酸铁锂材料供应商之一。

◆竞争优势

(1)高研发水平保证质量

公司业务属于新能源材料行业,新技术的研究和开发对企业的发展起到关键作用,因此公司高度重视研发创新。目前公司拥有2项已授权发明专利及6项实用新型专利,并建立了稳定成熟的磷酸铁锂生产流程。公司运营过程中,不断对现有产品进行升级调整供给结构。

(2)与国内知名大型动力电池生产企业保持良好合作关系

公司主要客户为锂离子电池专业生产商。目前公司已经取得了国内知名大型动力电池生产企业的认可,公司前五大客户包括中航锂电、光宇电源等大型动力电池生产企业。

(3)布局三元材料,顺应正极材料技术发展潮流

扩大现有磷酸铁锂正极材料产能,满足下游客户的需求,带动业绩迅猛增长。基于公司对新能源汽车行业未来快速发展判断,公司拟扩建现有产能、丰富产品结构三元材料,项目总投资2.8 亿元。目前该项目已经在建设中,随着磷酸铁锂产能的逐步释放,公司将打破现有的产能瓶颈,更好的凸显规模效应,同时也扩大销售收入,为公司业绩带来快速成长的动力。

◆风险提示 :

政策风险、技术风险、市场竞争风险

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088