本文来自微信公众号,作者:巴比伦,36氪经授权发布。

2021年即将过去,回顾这一年,新的变化不断影响着资本市场的走势,在辞旧迎新之际,IPO市场依旧发生了不少大事,在这里将与投资者们一起回顾2021年IPO圈的关键性事件,这也将对明年投资圈施以深远的影响。

北交所的设立

11月15日,北京证券交易所正式揭牌开市,成为了今年IPO市场备受瞩目的重磅事件。

北交所的设立,是落实国家创新驱动发展战略要求、支持中小企业创新发展的重要举措,意义深远。

它的存在,是为了激发市场整体活力,打造服务创新型中小企业主阵地,进而更好服务实体经济高质量发展。

俗话说,栽下梧桐树,引得凤凰来。

目前来说,北交所开市以来,整体市场成交活跃,价格走势良好,投资者参与积极性高。

北交所公布的数据显示,11月15日至12月14日,北交所开市首月合计成交478.97亿元,日均成交量较此前精选层增加3.07倍,股票日均换手率1.46%,较原精选层提高0.74个百分点,市场流动性较精选层期间改善。其中,首月11只新股集体上涨,平均涨幅为110.84%;71只平移股票多数由开市前高位回调ipo市场,但仍较改革消息宣布前上涨29.97%。

11月15日上市的10只新股开盘集体高开,截至当日收盘, 这10只新股首日平均涨幅近200%。其中,同心传动(833454.BJ)上市首日涨幅高达493.67%,排在第一。

截止到12月29日收盘,在北交所上市的11只新股中,表现最好的前五名为同心传动、吉冈精密、志晟信息、大地电气、晶赛科技。

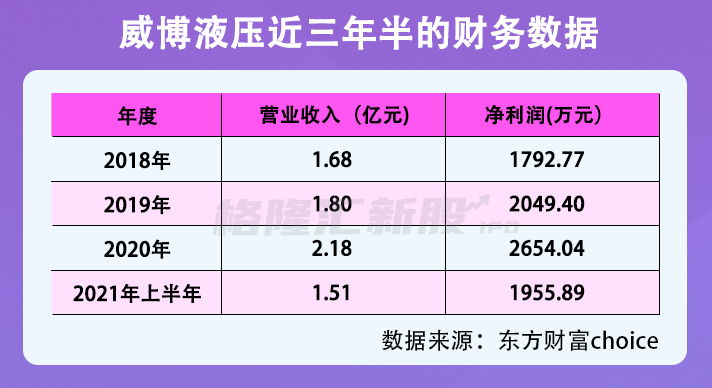

12月22日,北交所迎来了第一只新股申购,威博液压(871245.BJ)以直接定价方式开启新股申购,发行价为9.68元/股,拟发行847.8261万股,预计募集资金8206.96万元。

根据最新发行结果,威博液压有效申购户数为75.22万户,网上有效申购倍数达2327.61倍(启用超额配售选择权后)。网上发行获配户数为6.4万户,网上获配股数为805.43万股,网上获配金额7796.61万元,网上获配比例仅为0.04%,这一中签率创出精选层和北交所新股网上申购获配比例最低纪录。此前,永顺生物精选层网上发行获配比例0.0432%。

公开信息显示,威博液压成立于2003年3月,2017年4月公司正式挂牌新三板并在2021年6月通过调层进入新三板创新层,主要从事液压动力单元及核心部件的研发、生产和销售,国内市场占有率超过30%。

值得注意的是,北交所新股申购要求与沪深市场不太相同。根据北交所发行与承销管理细则要求,投资者应当按照发行人和主承销商的要求在申购时全额缴付申购资金、缴付申购保证金或以其他方式参与申购。

北交所新股申购,以每100股作为一个申购单位,采用按比例配售方式,且余股配售规则由“按时间优先”调整为“按申购数量优先,数量相同的时间优先”。

整体来看,北交所在经过了一定的阶段调整之后,目前标的估值相对合理,可以逢低布局,以专精特新“小巨人”覆盖的重点领域为主要方向,结合行业景气度,重点关注半导体、新能源、军工、创新药等标的。

在未来,随着北交所上市公司数量不断增长,优质标的也将更具存在感,提升市场吸引力,促使更多优质公司来上市,形成一定的良性循环。

新股陷入破发潮

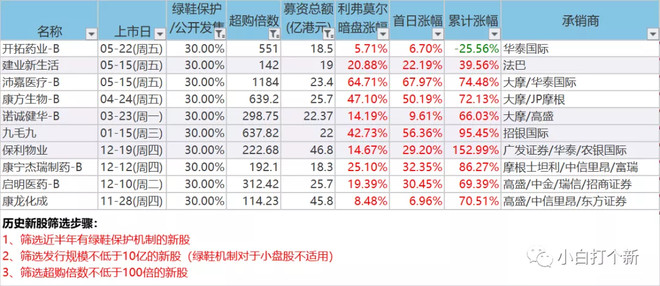

今年以来,破发阴云一直笼罩着资本市场,原本罕见的新股首日破发情况频频出现。

公开数据显示,截至12月29日,年内A股共计20只新股上市首日收盘股价低于首发价。从首发发行破发时间段来看,主要集中在10月下旬。

其中,前五名首日表现最差的分别是成大生物、迪哲医药、南模生物、百济神州、新锐股份,其中,成大生物(688739.SH)下跌幅度最大,达到27.27%。

所谓的躺平打新吃肉似乎已是过去式,除去受基本面和市场情绪的影响,引发破发潮的关键原因在于今年9月证监会发布IPO新股询价新规。

这一新规的核心内容为:(1)高剔比例调整为1%-3%;(2)突破原有的“四值孰低(网下投资者报价的中位数、平均数及机构投资者报价中位数、平均数)”限制;(3)打击抱团报价现象。

在一定程度上,这意味着,上市公司和承销券商可以进行询价干涉,进而抬高了新股发行的定价中枢,而发行定价过高则会带来弃购率增加,引发首日破发现象。

不过值得注意的是,A股“最贵”新股禾迈股份有着6.51%的弃购率,但其打破了破发魔咒,首日大涨29.98%。

在港股市场,截止到12月29日,今年以来港股一共迎来93家新股上市,下半年上市首日破发之象频现。

其中,截止到当日收盘,上市首日跌幅前五名为盈汇企业控股、宋都服务、智欣集团控股、北海康成-B、久久王,首日表现最差的是盈汇企业控股(2195.HK),首日跌幅为41.07%。

今年以来,截止到12月29日收盘,表现最好的新股是森松国际(2155.HK)ipo市场,累计涨幅为283.06%;表现最差的新股是贝康医疗-B(2170.HK),累计跌幅为76.21%。

值得注意的是,年末还有三家新股即将登陆,分别为商汤科技、圣诺制药、泉峰控股,表现还是值得一看的。

相对于去年赚得盆满钵满的红火,今年港股打新显出一定的结构化的趋势,分化明显。

基于外围市场的影响,国际关系、流动性收紧预期等因素不断发酵,今年下半年港股行情尤为疲软,不断走弱,估值中枢下移,新股屡屡破发,市场参与度也不积极,避险情绪浓厚。

不过,整体来看,随着IPO定价趋向市场化,近期新股破发释放了一个价值理性回归的信号,倒逼投资者不盲目抄作业或跟风,而是踏实对新股标的进行研究,找到真正具备成长价值和高增长潜力的公司。

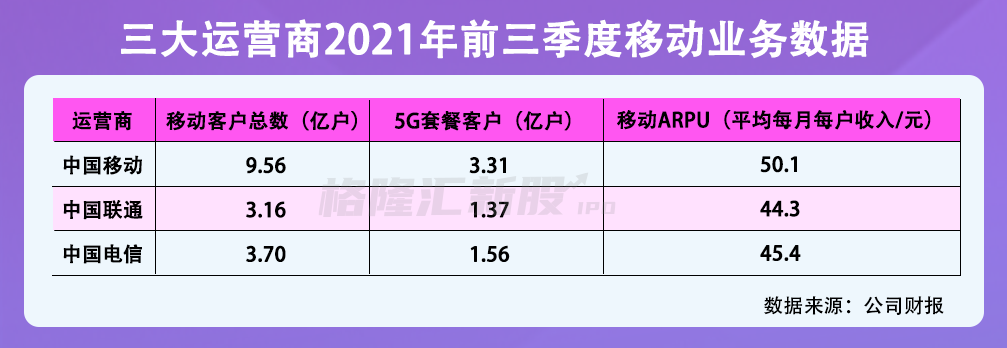

三大运营商齐聚A股

中国三大运营商在今年资本市场上也深受瞩目。

除去早在A股上市的中国联通,今年8月中国电信登陆A股,同月证监会首次披露了中国移动A股招股书,今年11月4日,中国移动A股首发申请成功过会,这也意味着很快三大运营商将齐聚A股,实现A+H两地上市。

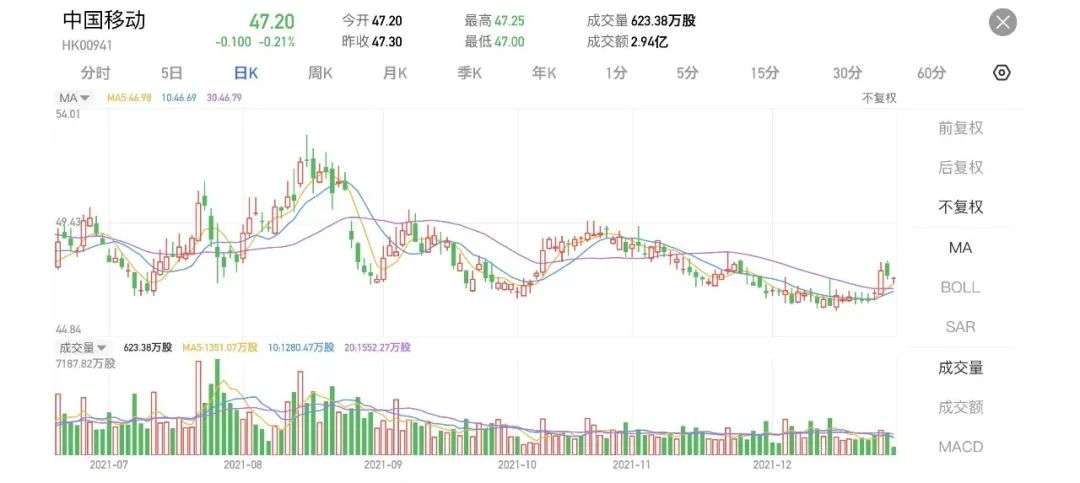

截止到12月29日收盘,中国移动港股总市值达9664.43亿港元,中国电信港股总市值为2351.73亿港元,中国联通港股总市值为1187.21亿港元。

图:中国移动港股股价表现

就中国移动来说,本次IPO募集资金规模达到560亿元,成为近十年来A股最大IPO项目。

从基本面来看,中国移动可以说是“老大哥”,盈利能力和业务规模排在第一。

三大运营商聚首A股具有重要意义,不仅利于驱动产业链的协同发展,共享更多的发展机遇,还将提高A股的流动性,带来一定的大规模扩容,反哺作用明显,所处行业的价值也有待重估。

值得注意的是,根据中国移动披露的最新发行结果,网上投资者未缴款认购数量1291万股,弃购金额达7.43亿元,包括机构在内的网下投资者未缴款认购数量22万股,弃购金额为1270.49万元。网上网下共计7.56亿的弃购金额,创出A股最高弃购记录。

显然,A股股价相较港股有一定溢价,中国移动不久后的表现也将受到关注。

中概股的回归

今年以来,中概股经历了不少起伏。来自监管的重压,让其喘不过气。

在美国市场,今年3月,美国证券交易委员会通过《外国公司问责法案》最终修正案,12月正式发布了《外国公司问责法案》实施细则,要求在美国证券交易所上市的外国公司必须披露其所有权结构和审计底稿,如果不遵守相关信息要求,可能会被摘牌。

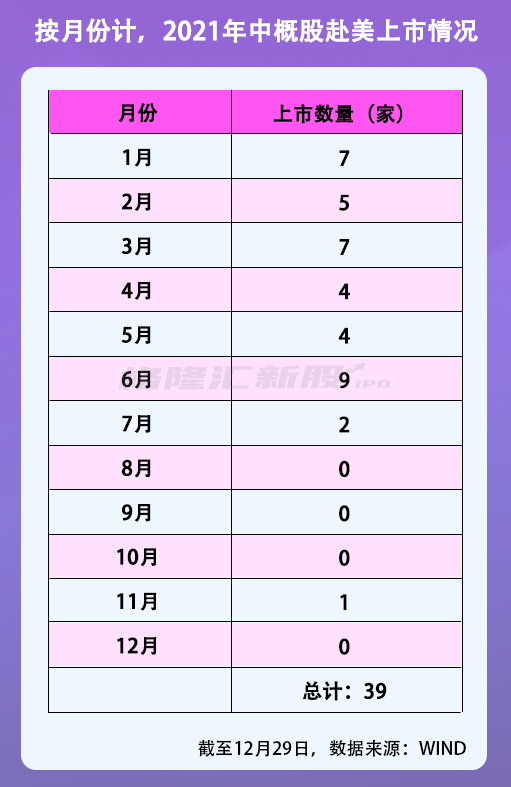

大国博弈的背景下,中概股在境外将受到越发严格的资格审查、信息披露程序,赴美上市的热情明显遇冷,今年以来,截止到12月29日,共有39只中概股成功赴美上市,处于正常交易之中,但下半年景气冷淡,仅有3只新股成功赴美上市。

同时,国内监管情绪也越发浓厚,今年7月,《依法从严打击证券违法活动的意见》发布,再到今年11月的《网络数据安全管理条例(征求意见稿)》向社会公开征求意见,又或是反垄断政策加强,K12教育、游戏面临新的监管新规,都使得不少中概股的业务发展和股价表现受到撼动,互联网、科技金融、教育概念更是成为众矢之的。

今年以来,截止12月28日美股收盘,其中,跌幅最大的前五名新股标的为E家快服、百达通、掌门教育、联代科技、容联易通,跌幅均超过90%。

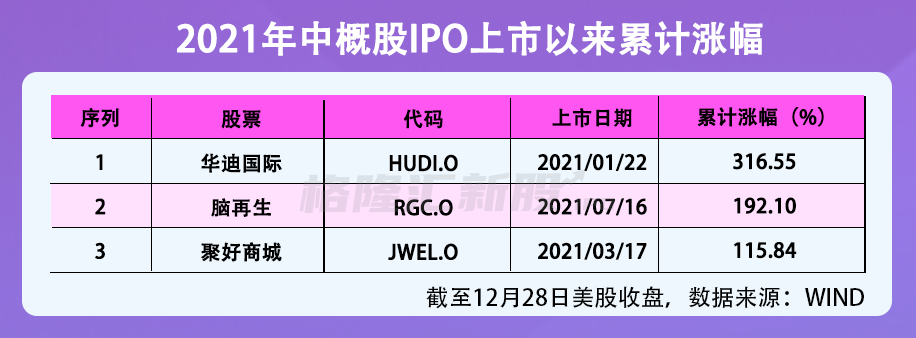

而仅有三只中概股新股表现积极,分别为华迪国际、脑再生、聚好商城。

就目前的市场环境而言,在一定程度上,除了选择私有化,中概股选择从美股退市而回港上市也是趋势,是个相对安全合理的选择。

纵然今年港股整体景气度差强人意,分化明显,预计中国香港2021年新股募资在全球排第四名,落后于纳斯达克、纽交所、上交所,但关于明年的展望还是颇为积极。

尤其是港交所从明年起推行SPAC上市制度,丰富上市方式的同时,利于加快中概股的回流步伐,德勤预计2022年香港市场将有约120只新股上市融资约3300亿港元,新经济公司成主流。

港交所设立SPAC机制

12月17日,香港交易所宣布将在香港设立全新SPAC上市机制,并于2022年1月1日起生效,这意味着:继韩国、马来西亚和新加坡后,香港将成为第四个引入SPAC机制的亚洲证券市场。

SPAC上市是今年的热门概念。不同于传统上市申请,SPAC一般是先有上市公司,再有业务,即通过公开市场发行,在规定的时间内,将募资所得用于并购一家有价值、有优质业务和成长性的未上市公司,使得该公司间接获得上市地位,具有上市周期短、成本低、确定性相对较强、风险可控性强等优点。

今年以来,美股市场SPAC IPO家数逐年增加,在全市场中的占比持续上升,一边是外资大行大赚特赚,一边是紧跟其后的市场监管,在这一机制下也存在跟风炒作现象,推动了泡沫的繁荣。

基于此,为保护投资者,香港SPAC上市制度会比美国有更为严格的上市及并购规则,包括提高对于SPAC发起人资质、保荐人、投资者、并购目标等方面的监管要求。

不过,公布的港交所SPAC咨询总结较原有建议在5大方面有所放宽,包括SPAC机构专业投资者人数、SPAC董事要求、投票权与股份赎回权捆绑、强制性独立PIPE投资和权证摊薄上限。

作为全球重要的金融中心之一,本次港交所SPAC规则的推行其实是为了提升港股市场的竞争力,吸引更多资金和优质标的,尤其是加速中概股回流,带来积极的新股增量,利于巩固其市场地位,明年港股IPO数量预期会较为积极。

结语

如今,多层次资本市场大时代已经开启,尽管市场环境动荡,存在诸多不确定性,但展望2022年,跟随投融资的良性循环,市场将持续扩容,A股和港股仍是全球IPO活动最活跃的地区,更多的优质标的将有望登陆资本市场,A股市场在科创板、创业板以及北交所的助力下将有效获得增量,港股市场上中概股的表现将备受瞩目。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088