新浪科技讯 北京时间9月19日凌晨消息,阿里巴巴集团周四宣布,该集团将其IPO(首次公开招股)价格最终确定为每股68美元,相当于此前定价区间的上限。

根据这一价格,阿里巴巴集团的筹资额将为218亿美元,IPO收入则将归于阿里巴巴集团及其高管和早期投资者。这一筹资额接近于中国农业银行创下的历史纪录,该行在2010年IPO上市时筹资220亿美元。

在过去几个月甚至几年时间里,市场一直都在期待阿里巴巴集团上市。另外,这项交易还有一层重大意义:美国市场上有史以来规模最大的IPO交易。

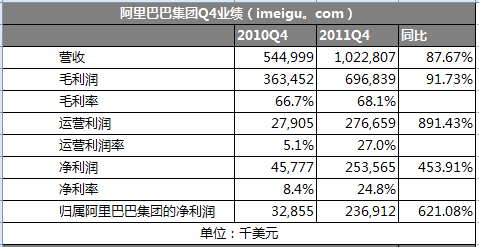

但这并不代表没有风险存在。业界人士指出,阿里巴巴集团的企业结构复杂,且企业治理也并不正常。此外,该集团在中国市场上还面临来自于腾讯(125.2,2.30,1.87%,实时行情)(0700.HK)等公司的竞争,并可能在美国市场上面临来自亚马逊(325,1.00,0.31%)和eBay的排挤。但是,阿里巴巴集团的IPO定价意味着其市值将达1748亿美元,这将使其成为美国市场上市值最高的公司之一,超出亚马逊的1500亿美元。

阿里巴巴集团将于周五在纽约证券交易所正式挂牌,股票代码为“BABA”。据最新公布的数据显示,阿里巴巴集团在中国电子商务市场上占据着80%的份额阿里巴巴 ipo,旗下淘宝商城和天猫去年处理的在线交易价值总和为2480亿美元,超过亚马逊和eBay之和。

阿里巴巴集团IPO交易的承销商为瑞士信贷(27.76,0.55,2.02%)集团、德意志银行、高盛(187.89,3.07,1.66%)集团、摩根大通(61.32,1.01,1.67%)和摩根士丹利(36.13,0.57,1.60%),这五家承销商的地位相同,没有主承销商和副承销商之别。此外,花旗集团也将经手这项交易。有熟知内情的消息人士此前透露,预计各大承销商总共将可获得IPO收入的1%作为基本承销费,也就是很可能超过2亿美元;此外,承销商还将另外获得1%作为激励费。

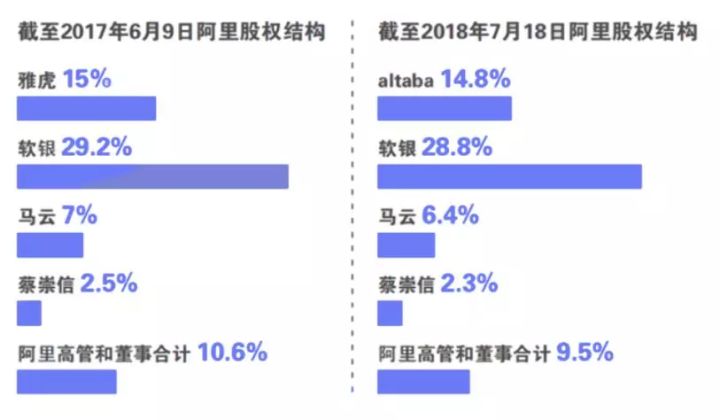

在IPO交易中阿里巴巴 ipo,阿里巴巴集团创始人马云和执行副董事长蔡崇信都将出售部分持股,但交易完成后马云仍将是该集团的第三大股东,持股量为7.8%,蔡崇信也仍将持有其3.2%的股份。此外,该集团最大股东软银不会在IPO交易中出售股份,交易完成后的持股比例将为32%。(唐风)

op=op_browse&record_id=17621925

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088