2018年上半年的港股市场热闹非凡,一面是喜迎“上市潮”,IPO数量全球第一;一面是惨遭“破发潮”,新股七成破发。

7月9日,小米集团正式在港交所上市,可惜的是,上市首日开盘,小米股价便跌破了17港元的发行价,小米高管们也面临了一次不小的尴尬。

对于上市首日股价破发,雷军现场回应:

“因为最近大势不好,短期股价不是最重要的,长期价格是最重要的。这次IPO从低点开始,未必不是好事。最重要的是调整心态,把公司做好”。

除了小米港股上市首日破发,今年上半年赴港上市的中资公司里,包括猎聘网、雷蛇、天源集团、天平道合、汇付天下、欣融国际、杉杉品牌和雅生活服务等都遭遇了上市首日的破发窘境。

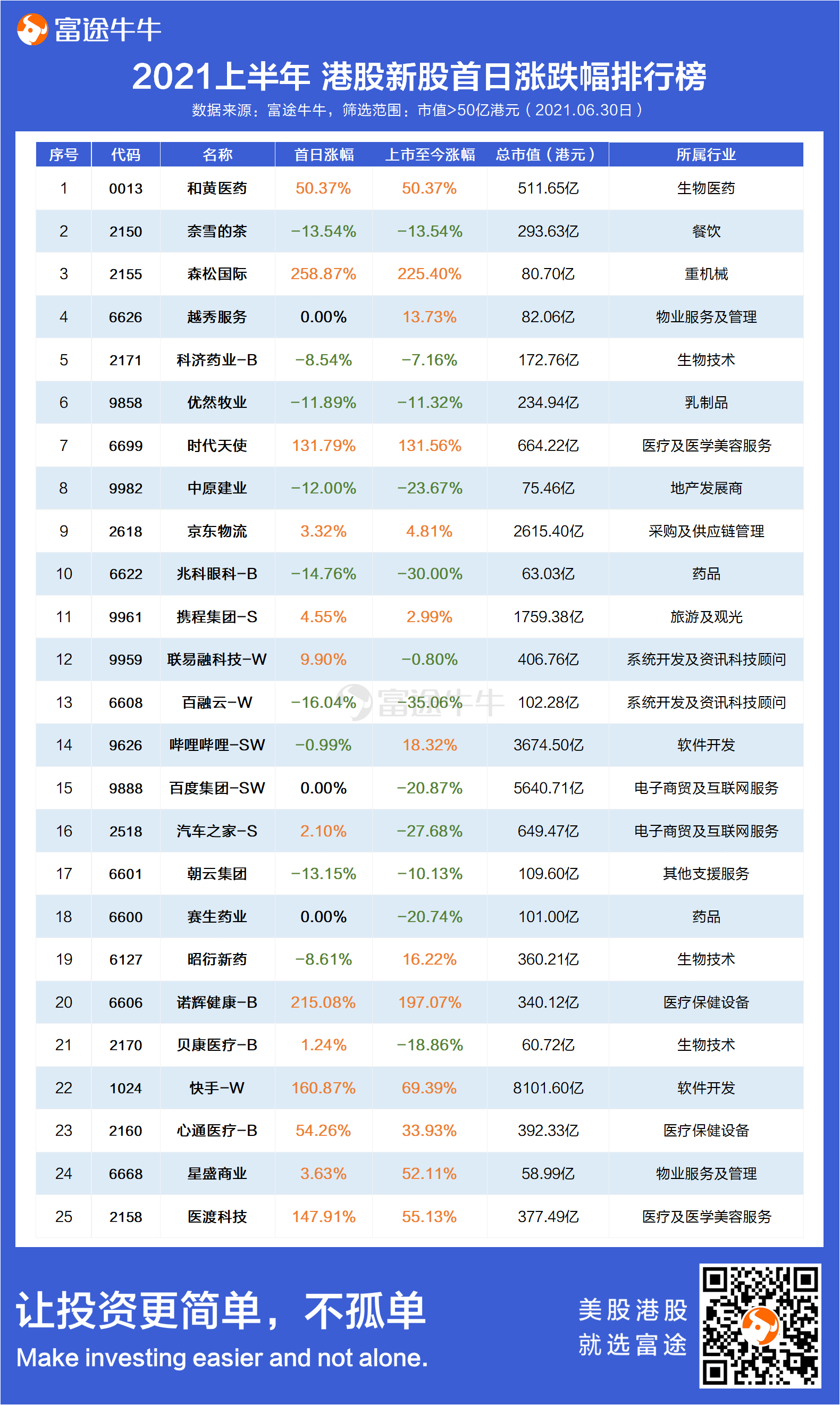

数据统计显示,2018年以来港股发行的101只新股中,截至6月29日收盘有71只破发,破发率高达70.3%,众多新经济股市值较IPO蒸发超千亿港元。在港股迎来上市潮的今年,新股为何频频破发?破发背后,又是怎样的资本逻辑?

内地企业赴港IPO“井喷”

统计数据显示,今年港股市场迎来IPO大年,截至6月30日,2018年上半年共有101只新股登陆香港市场,相较于2017年上半年的68只新股,同比增加49%。从数量上来看,2018年上半年香港IPO数量达全球首位,其中又以新经济类公司赴港上市的热情最为高涨。

但从募资额度上来看,新股数量的增加并未带动融资额的增加,融资额反而下降17%。德勤数据显示,上半年101只新股合计募资金额为503亿港元,而2017年68只新股的募资额为548亿港元,甚至创下了2016年同期以来的低位。

(图片来自德勤分析)

香港IPO的预备役名单越来越长,从新上市公司的行业分布上来看,消费类行业比重最大,较2017年上涨逾12%,达到33%。此外,新经济类独角兽成为赴港上市的“主角”,仅刚刚过去的六月份,就有包括小米、美团、映客、创梦天地、猎聘网、华兴资本等企业纷纷赴港上市,此外,腾讯音乐、斗鱼等一大批独角兽企业正在纷至沓来。

港交所总裁李小加近期在香港LME亚洲年会上表示,预计更多公司将会在8月以后在港股上市,9月到11月将是上市的高峰期。

德勤最新分析显示,2018年下半年,香港将有至少5家融资超百亿港元公司的公司,以新经济模型运作,并与金融服务、科技和消费行业相关的企业登场,同时将迎来10家独角兽企业上市,预计2018年全年香港将有大约180只新股,融资金融将达1600亿-1900亿港元。

港股市场为何今年爆发“上市潮”

资本市场是逐利的,如果未来几年都是一个利好市场,可以随时“割韭菜”,企业就不会扎堆赶在近期IPO了。今年众多独角兽们纷纷IPO,无非是想借着最后的时间窗口,为未来的长期发展蓄能。

首先,受到美国与多国展开的贸易战影响,全球资本巿场变得更加波动。由于美国加息缩表,全球范围内的资金成本不断抬升,由此引发的连锁反应是企业不得不趁早上市、储备弹药。

其次,随着国内经济增速放缓,去杠杆、债务违约潮频现,国家开始采取举措大力控风险。经过去年以来的整顿,银行及金融机构的资产和负债的增长率降至2014年以来的历史低位。今年资产管理新规出台以后,银行表外融资逐渐收紧,一级市场的募资更加困难。

伴随而来的是,“钱荒也来了”,企业普遍感到融资困难,其中许多甚至面临债务违约的风险。易凯资本CEO王冉在接受《创业家》采访时曾表示,“今年下半年流入一级市场的资金将出现‘断崖式下跌’,‘资金源寒冬’即将来临。一个企业如果能在今天通过IPO或大额私募融资把钱拿回来,就可以在市场出现钱荒的时候手握弹药,做更多的并购和投资,为企业未来的长期发展蓄能。”

此外,从全球三大市场的表现来看,港股、A股下挫,美股震荡。从今年2月份创下33484点的新高以来,恒生指数截止7月9日下跌14.3%;上证指数也从最高点3587下跌22%;而一向最为坚挺,走过十年牛市的纳斯达克,也可能将于今年初秋再度面临剧烈波动。

(上证指数)

由此,那些尚未建立护城河、需要大量金钱投入的科技公司,不得不未雨绸缪,抢先“占据海滩”,以从时间上获得更多利好。

一方面,先入者更容易享受一定的溢价和追捧,另一方面,面对即将到来的资本寒冬,率先融到资的公司将占据绝对市场优势。

此次小米上市,最大受益方非小米当家人雷军莫属。按照543亿美元的估值计算2021港股ipo最新排队,雷军31.4124%的持股,对应170.57亿美元的身价。此外,根据此前招股书披露的内容,小米最早期的VC第一笔给出了500万美元的投资,持股17.19%,现在的回报已经高达866倍。

为何“偏爱”港股上市

那么,内地的独角兽企业为什么选择去香港IPO?

不难看出,这里涉及到两个问题:一是新经济独角兽企业本身的性质,二是全球资本市场IPO的比较优势。

何为新经济企业?

从定义看,那些以互联网、知识经济、高新技术为代表,以满足消费者的需求为核心的企业是新经济企业。由于新经济企业属于非传统行业,有巨大的市场增长空间,因此未来如果实现高盈利增长,很有可能诞生出新一批BATJ类型企业或“独角兽”。

但新经济企业往往波动大、风险大、股票盈利模式也不清晰,对融资需求也比较大。由此,那些更容易触达的资本市场,更易受到新经济独角兽青睐。

从全球三大市场表现来看,A股IPO和并购重组审核越来越严、美股上市费用高昂,文化,语言以及法律也存在差异,常常会让企业感觉“遥远而陌生”。比较而言,港股市场的相对优势和吸引力最高。

此外,港股市场是全球范围内的成熟资本市场之一,资金进出非常自由,拟上市公司在港股IPO不需要排队,定价也属于不受干预的市场定价,没有融资数量的限制,独角兽企业有可能获得进一步估值溢价。

尤其是港股今年确立新规“同股不同权”后,国内企业更将香港作为IPO的首选之地。“同股不同权”为何拥有如此大的吸引力?简单来说,不同于一股对应一份投票权,在“同股不同权”(也称“AB股”)的股权架构下,管理层可以凭少量的资本拥有多达10倍的话语权,从而控制整个公司。

这样的股权结构设计,最常出现在新经济公司中。新经济公司的成长非常依靠创始团队,然而,公司在成长过程中要进行多次融资,往往两三年后创始人团队的持股比例就被稀释成很小的一部分。“AB股”的设计可以有效解决这个矛盾,创始人团队持有投票权更高的B类股,即使持股比例被大幅稀释,依然可以掌握控制权。

小米集团作为港股市场“同股不同权”创新试点的首家上市公司,也给了即将赴港上市的内地企业以信心。据悉,在股权结构上,小米集团执行董事、董事会主席兼首席执行官雷军持股比例为31.4%,如计入总股本ESOP员工持股计划的期权池,雷军的持股比例则为28%。但是通过双重股权架构,雷军的表决权比例超过50%。

当初阿里巴巴放弃香港上市,改选美股上市,首要原因就是港股不接受“同股不同权”的公司。痛失阿里后,香港联合交易所有限公司(港交所)终于宣布从4月30日开始正式接受同股不同权新经济公司、未有盈收的生物科技公司上市。至此,港股市场也终于迎来了自己的“大时代”。

新股集体暴跌遭遇“破发潮”

然而,在独角兽纷纷选择赴港上市的同时,港股市场却出现了“破发潮”。

被市场称为“新经济五剑客”的众安在线、阅文集团、易鑫集团、雷蛇和平安好医生年内股价均呈现较大跌幅,其中易鑫集团最新收盘价相对发行价跌幅近68%,雷蛇最新收盘价相较发行价跌幅达到66%。

不难看出,IPO“井喷”虽然能提升市场总体交投情绪,但也会造成市场过热的压力,并由此产生一系列问题,包括资金面趋紧、投资关注度过于集中,以及估值盈利不匹配等,造成大面积的“破发潮”现象。

市场分析人士表示,出现新经济股价集体暴跌的原因是,IPO“井喷”导致市场出现“过热”压力,资金过于集中于明星新股,估值被过分炒高,充斥大量“泡沫”。

首先,港股市场资金面2018年本身就面临内外多重压力,包括资金回流美元、银行间结余降低、南下资金降速等,此时市场叠加IPO“井喷”,资金面或将面临“雪上加霜”的局面。

其次,下半年预期将有更多“明星”公司跻身港股市场,如小米、蚂蚁金服、滴滴、海底捞等,这些公司本身自带流量,将吸引更多资金的注意力。然而对于上市的小型企业,往后的业绩增长情况如何,能否得到资金足够的支撑,还有待观察。

第三,很多有着“新经济”光环的企业,其估值被市场过分炒高,其实际盈利能力并不足以支撑其过高的估值,这也是当前港股市场的新股掀起“破发潮”的直接原因。

“港股新股破发很正常。香港是二八分化制,每天80%资金集中在20%企业身上,以机构投资为主,趋于理性2021港股ipo最新排队,香港炒新不同于内地。而现在,即使是A股,不少新股上市后半年的股价,相比最高点出现腰斩,A股投资者也趋于理性。”港股研究人士表示。

针对小米和美团在香港上市,鼎晖创业投资基金创始人王功权也在朋友圈发出感慨:

“小米和美团IPO三个月内的股价走向,将深刻影响中国创投行业的投资价值动向。将来回顾起来就会发现,这两个公司在这个历史阶段,具有标志性的意义。好,则大家继续做爆炸成长梦想;不好,则风险投资的一个泡沫时代结束。”

新股暴跌,福兮祸兮?或许此轮“破发”将警示市场,挤去新经济股中的估值泡沫,相信长远来看,对市场的良性发展有所裨益。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088