随着金税三期全方位覆盖以后,税务稽查风暴真的是越来越严峻。为了帮助会计人和企业规避风险,本文整理了4种税务风险及15个自查税务风险点!

1、应收账款逾期二年,将失去胜诉权

风险:应收账款逾期超过两年以上,可能无法收回,即使起诉,法院也不予以支持。

法律规定:向人民法院请求保护民事权利的诉讼时效期间为两年,法律另有规定的除外。诉讼时效期间从知道或者应当知道权利被侵害时起计算。诉讼时效因提起诉讼当事人一方提出要求或者同意履行义务而中断。从中断时起诉讼时效期间重新计算。超过诉讼期间,当事人自愿履行的,不受诉讼时效的限制。(详见《民法通则》)

风险防范:在日常财务管理中,应随时关注应收账款的账龄,对无经济往来,应收而未收且账龄超过一年以上的应收账款就应特别关注,对这类应收账款应立即定期通过书面催收函进行催收。催收函应让对方签字盖章确认,或以其他能证明该文书到达对方当事人的方式进行催收,比如以特快专递、电报、挂号信等,需要注意的是,此类方式一定要表明是催收函。

2、未收到货款时先开发票税务风险,小心被赖账

在日常生活中,购货方支付款项后,收款方才开具发票给购货方是常见的做法,但在企业之间的经济往来活动中,销售方先开具发票,购货方收到发票后再支付货款,也是非常常见的做法。孰不知,这种常见的做法,却隐藏着被赖账的风险。一些无赖公司,会以“已用现金支付货款,有发票为证”为由赖账。这些无赖公司的理论依据如下:

法律规定:《发票管理办法》第三条本办法所称发票,是指在购销商品、提供或者接受服务以及从事其他经营活动中,开具、收取的收付款凭证。

风险防范:财务部门在审核合同时就督促业务加上相应的条款,明确规定:开具的发票不作为收款证明。如果合同已签订,那么在开具发票时可由对方开具收到发票的收条,要特别注明“款项未收到”,或在发票背面写上“给付发票时款项尚未支付”并由对方签字。

3、委托收款、委托付款应谨慎,小心有风险账

在日常的经济往来中,由于各种原因,对方单位可能不直接收款、付款,而是委托其他单位/个人代收代付。

风险:债权单位委托第三方单位代收时,债权单位可能声称自己没有收到款项,要求重新支付;债务单位委托第三方单位代为支付时,第三方单位可能会以“返还不当得利”要求返还相应款项。

风险防范:在债权单位要求将款项支付给第三方时,可要求其提供相应的书面委托书、或书面通知,明确写明委托第三方单位代收;债务单位让第三方单位代为支付时,应由债务单位和第三方单位写出书面说明,共同确认“由第三方单位代债务单位代为支付款项”的事实。

4、签订合同时定金或订金应分清

订金是预付款性质的一种支付,而定金则是履约的保证,是合同履行的一种担保。正因为是保证,一旦违约,作为惩罚,违约方无权要求返还定金(或应双倍返还)。因而,财务人员在审核合同(开具收据)时,要根据情况使用定金还是订金,以免造成损失。

法律规定:合同法第一百一十五条当事人可以依照《中华人民共和国担保法》约定一方向对方给付定金作为债权的担保。债务人履行债务后,定金应当抵作价款或者收回。给付定金的一方不履行约定的债务的,无权要求返还定金;收受定金的一方不履行约定的债务的,应当双倍返还定金。

担保法第九十一条定金的数额由当事人约定,但不得超过主合同标的额的百分之二十。

年末将至,收下下面这15个自查税务风险点,降低企业税务风险!

1、取得手续费收入,未计入收入总额。如:代扣代缴个人所得税取得手续费收入。

核查建议:核查其他应付款科目下的其他、手续费等明细科目贷方发生额及余额,是否存在收到手续费挂往来不作收入。

2、确实无法支付的款项,未计入收入总额。

核查建议:核查应付账款、其他应付款明细科目中长期未核销余额。

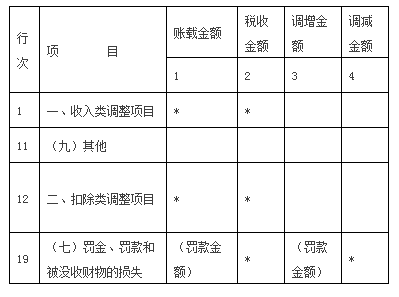

3、违约金收入未计入收入总额。如:没收购货方预收款。

核查建议:核查预收账款科目,了解往来核算单位中贷方金额长期不变动的原因。

4、取得补贴收入,不符合不征税收入条件的,长期挂往来款未计入收入总额。

核查建议:核查其他应付款、专项应付款等科目贷方发生额,以及其相关拨付文件是否符合不征税财政性资金的相关规定。

5、取得内部罚没款,长期挂往来款未计入收入总额。

核查建议:核查其他应付款—其他—监察部门、其他应付款—其他—纪检部门等科目贷方发生额及相关原始凭证,有无可以确认不再退还当事人的罚款或违纪款。

6、用于交际应酬的礼品赠送未按规定视同销售确认收入。政策依据:《国家税务总局关于企业处置资产所得税处理问题的通知》(国税函〔2008〕828号)。

核查建议:核查产成品科目贷方直接对应管理费用、销售费用、营业外支出等科目是否在所得税申报时视同销售确定收入。

7、外购水电气用于职工福利未按规定视同销售确认收入。政策依据:《国家税务总局关于企业处置资产所得税处理问题的通知》(国税函〔2008〕828号)。

核查建议:核查管理费用、职工福利费等科目,审核水电气使用分配表等管理报表,是否存在用于职工福利的未确认收入。

8、政策性搬迁收入扣除固定资产重置、改良支出、技术改造支出和职工安置支出后的余额挂往来,未计入收入总额。政策依据:《国家税务总局关于企业政策性搬迁或处置收入有关企业所得税处理问题的通知》(国税函〔2009〕118号)。

核查建议:核查其他业务支出或专项应付款等科目,审核搬迁合同、立项合同等搬迁过程中相关文书,对收入扣除支出后的余额进行纳税调整。

9、下属企业收到总部返回的安全生产保证基金,未冲减相关费用;返回款形成资产的,其折旧和摊销在税前重复列支,未作纳税调整。

核查建议:核查安保基金等科目,审核安保基金返还的相关文件,看安保基金返还及使用是否符合税法规定。

10、计提但未实际支出的福利费和补充养老保险等,以及计提但未实际拨缴的工会经费,未作纳税调整。

核查建议:核查其他应付款科目,审核企业在当年发生的工资、福利费、工会经费和补充养老保险在汇算清缴时的有效凭证是否能提供齐全,否则不能在税前扣除。

11、应由个人负担的费用作为企业发生费用列支,未作纳税调整。如:个人车辆消费的油费、修车费、停车费、保险费以及其他个人家庭消费发票;已出售给职工个人的住房维修费;职工参加社会上学历教育以及个人为取得学位而参加在职教育所需费用。

核查建议:核查企业是否在管理费用、销售费用、营业费用等科目中列支应由职工个人负担的个人所得税、私人车辆维修费、养路费、年检费和保险费等费用。

12、列支以前年度费用,未作纳税调整。

核查建议:核查企业以前年度应计未计费用、应提未提折旧是否在当年及以前补计或补提。

13、职工福利费超过税法规定扣除标准,未作纳税调整。如发生一些福利费性质的费用税务风险,防暑降温费、食堂费用等,未通过职工福利费科目核算,也未并入福利费总额计算纳税调整。政策依据:所得税法实施条例第四十条和《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)。

核查建议:核查企业管理费用、销售费用、营业费用科目下其他—专项费用、差旅费用、特批开支等明细科目,是否有应作为工资薪金的津贴、补贴、奖励、加班工资等支出未在企业所得税申报时作调整。

14、补充养老保险费和补充医疗保险费超过税法规定扣除标准,未作纳税调整。政策依据:《财政部 国家税务总局关于补充养老保险费 补充医疗保险费有关企业所得税政策问题的通知》(财税〔2009〕27号)。

核查建议:核查管理费用等科目,审核经批准的扣除标准,超过标准部分进行纳税调整。

15、为职工支付商业保险费税前扣除,未作纳税调整。如:为职工支付人身意外险,为高管支付商业险。

核查建议:核查企业是否在管理费用—其他科目和应付职工薪酬—职工福利科目下列支各种商业险,未在企业所得税申报时作纳税调整。

资料包含:最全成本会计资料合集

成本分析、科目、预测

成本计算公式、控制

成本会计工作内容等

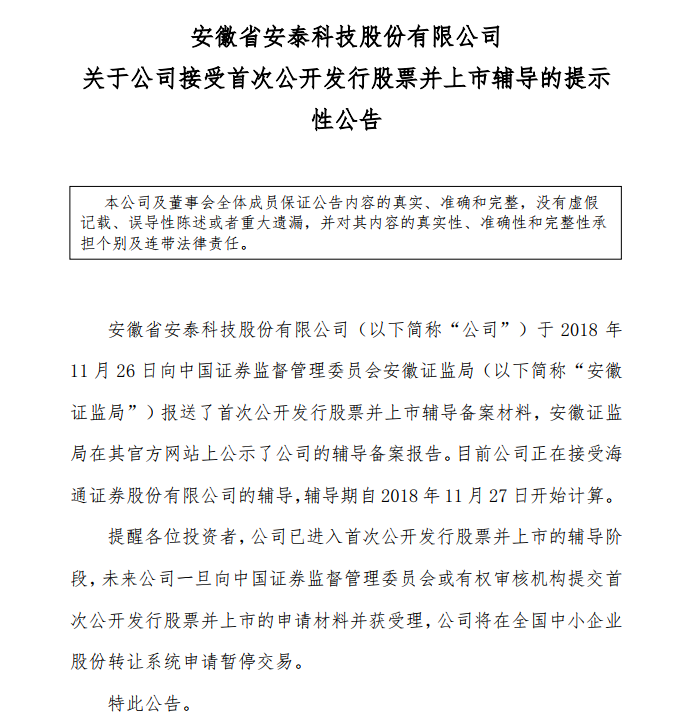

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088