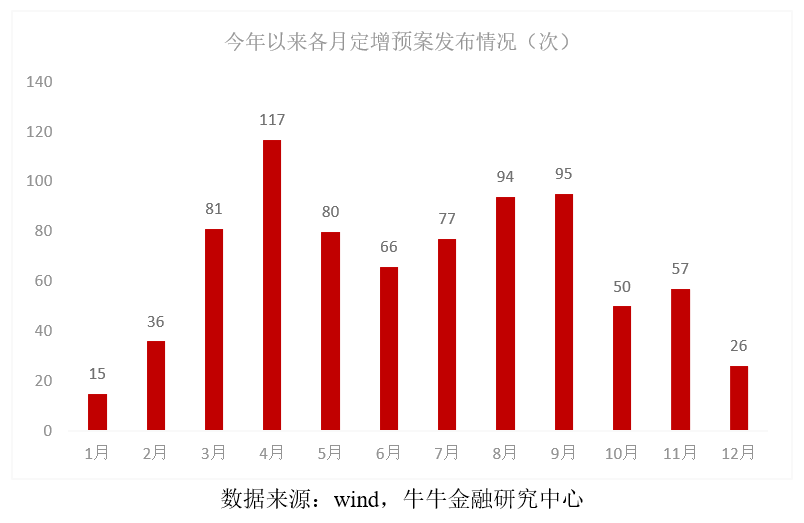

本报综合报道国内A股IPO暂停已有7个多月,但今年来发布再融资预案(包括配股、定向增发和公开增发)的上市公司家数逐月上升。截至上周末披露的1334家上市公司年报显示,有配股意向的11家,方案皆为每10股配3股;有定向增发意向的有74家;拟公开增发的有11家。对比相关上市公司的再融资预案,呈现出了以下特点。

资金密集型行业踊跃

按照行业来划分,公布再融资预案的公司多为制造业、房地产等资金密集型企业。受外需急剧放缓、原材料跌价和产能过剩等多重利空冲击ipo圈钱,多数制造业公司深陷资金困局。同样,2008年楼市量价齐跌和紧缩政策也使得地产类公司度日艰难。

一些依托自身优势融资用来做大做强的企业值得关注。譬如中联重科,公司去年在行业低谷期加大了横向并购的力度,但资产负债率骤升到78.89%,再融资能否顺利实施关系到公司的资产结构和后续发展;再如金地集团,公司拟向机构投资者增发股份,投入主营业务,加大公司逆势扩张的步伐。

定向增发的价值凸显

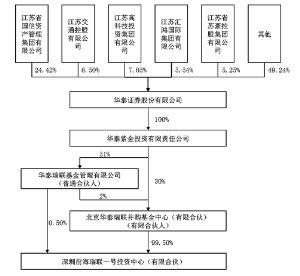

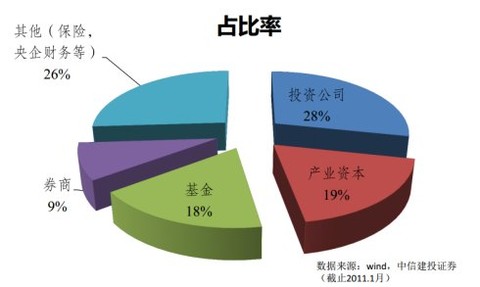

在公布定向增发方案的上市公司中ipo圈钱,其增发对象主要集中于控股股东和机构投资者,对于采取用资产作为对价参与增发的大股东来说,由于资产的估值较实际价值可能有所偏离,普通投资者仅凭一般信息渠道难以彻底拿捏。而大股东拿出现金参与增发,一方面说明大股东对增发项目的认同,另一方面也避免了注资“参水”的风险。

譬如东方电气大股东拟用现金认购20.69%的增发股份,粤电力A的大股东用现金认购全部增发股份,云铝股份大股东现金认购50%增发股份,倘若该类个股定向增发价较二级市场股价的溢价率在20%以内,则含金量较高。

再融资压力不容忽视

去年,中国平安约1400亿元“天量”融资成为股指加速下跌的导火索。数据显示,目前增发预案在有效期内的融资额和今年新增再融资需求之和已超过6000亿元,加之行情回暖使得过半上市公司股价已超过增发价格,再融资的客观条件已经具备,一旦再融资之风重新抬头,其对市场资金面又将形成重压。不过,这些大额融资方案需要管理层的放行。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088