【免费公开课】建工企业财税核算和纳税筹划

抢座,抢座!还等什么,马上报名>>

【课程名称】建筑施工企业全盘财税核算和纳税筹划

【上课时间】01月03日(周四19:30~21:00)

【参与方式】免费报名

【课程形式】网络在线直播

【QQ交流群】487053564(点击加群)

【课程大纲】

1、案例解读建筑施工企业的简易计税方法之判断

财税2016年36号文,财税2017年58号文当中涉及“简易计税方法”的政策解析

2、案例解读建筑施工企业的**商业模式之政策依据

税总2017年11号公告解读总分公司或母子公司之间“授权第三方”模式下的建筑施工企业的商业模式。

3、案例解读建筑施工企业的增值税纳税义务时间之确定

财税2017年58号 建筑服务纳税义务发生时间不再是收到预收款的当天。而是适用36号文实施办法第四十五条第一项规定

案例解读建筑施工企业的会计上的预收款和税务公告上的预收款之差异分析

4、案例解读建筑施工企业“自产货物+安装服务”的增值税业务处理

解读国家税务总局2017年11号公告和2018年42号公告

5、案例解读一般纳税人是否可以选择放弃享受增值税免税?

解读财税2016年36号文当中涉及到增值税的“免税”业务,企业是否可以选择放弃免税的权利?

6、案例解读在采购工作当中对于不同供应商如何比价?

【听课须知】

1.听课名额有限,报课后请按时登入教室听课;

2.听课时,请认真听讲,遵守课堂纪律;

3.请文明听课,对老师或其他同学不礼貌的学员将被请出直播教室;

4.请勿发布课程无关信息,违反此规定的学员将被请出教室财税筹划培训课,严重者将被限制访问正保开放课堂。

看啥呢, 立即点击报名吧>>

【报名方法】

1、报名方法:大家用正保会计网校的学员代码登录即可,点击“立即报名”课程就会加入到你的购物车里,“提交订单”--确认支付以后就报名成功了!

报名成功以后看课:打开此页面:,登录后,在“我的网校我的家”里就可以看到课程,打开报名的课程,在规定的时间内就可以进入教室看课了。

2、验证码:如果你没有收到手机验证码,请速与网校客服联系,咨询电话: / 。

《建筑施工企业全盘财税核算和纳税筹划》网络直播课程内容介绍

【近期精品课程全部内容】 立即报名>>

【课程大纲】

模块

内容概要

收益

【模块1】

建筑施工企业专业术语透视

1.建筑施工企业的资质序列;

2.建筑施工企业的招投标活动;

3.建筑工程的造价(预算价,结算价,决算价);

4.建筑工程企业的菲迪克合同;

5.建筑施工企业的**/转包;

6.PPP项目;

7.建造合同准则;

9.建筑施工合同项目的节点付款控制

在建筑施工企业的财务人员需要用行业专业术语和同事交流,这样不至于是外行,通过基本的行业专业术语的讲解让学员能够清晰地知晓建筑施工企业的业务轮廓,有助于对日常各项交易涉及到的术语清楚的把握。

【模块2】

营改增系列政策解读

1.案例解读建筑业的营改增政策,包括建筑销售服务包括的内容,涉及的税目,税率征收率和预征率;

2.如何确定建筑销售服务的销售额;

3.一般计税方法/简易计税方法(差额计税)的使用;

4.跨县区工程项目如何计税纳税;

5.施工企业增值税税负取决因素和控制方法;

6.施工企业的销项侧管理手册;

7.施工企业的进项侧管理手册;

结合政策和行业交易特点去精准地把握营改增政策。

【模块3】

营改增后的合同管控

1.营改增后施工企业审核时必看的19项合同内容(含标准税务条款/付款条款/发票条款);

2.案例演示《工程施工总承包合同》的条款(财税条款);

3.案例演示《工程施工专项分包合同》的条款(财税条款);

4.《钢材/商品混凝土采购合同》的价外费用的涉税筹划;

5.施工企业常见违约金/平销返利行为的税收筹划;

6.施工现场不同用工方式(劳动合同方式/劳务分包方式/劳务派遣方式)的财税处理及筹划;

7.不同的签约方式可以使总承包企业的总包管理费节税数千万元;

8.不同的施工机械租赁方式不同的涉税影响及筹划

9.针对两项以上交易(比如:既有加工制作又有施工安装)合同如何拟定及其财税处理?

10.建筑施工企业的各类供应商如何选择才可以实现税收利益最大化?

用案例解读政策,结合建筑施工企业各项交易涉及到的常见的合同去把握政策,在政策指导下签订合同,才是真正领悟到政策,将政策执行到位,避免不必要的涉税风险。

【模块4】

用分录解读政策建筑施工企业全盘账务处理

1.以实务案例“神马建设集团集团有限公司”在财务软件演示施工企业会计科目/核算项目的设置;

2.公司注册成立阶段的财税处理(含认缴制下的财税处理,实收资本未到位情况下的财税处理及风险应对);

3.招投标活动到工程项目中标/未中标活动的各项交易财税处理;

4.公司正常各项运营活动(购买汽车,购建办公楼,从小规模纳税人变更登记成一般纳税人前后合同签订及涉税处理)

5.流动资产资产类科目归集内容及设置,案例演示分录处理;

6.固定资产/无形资产/其他资产类科目归集内容及设置,案例演示分录处理;

7.流动负债类科目归集内容及设置,案例演示分录处理;

8.成本类科目归集内容及设置,案例演示分录处理;

9.损益类科目归集内容及设置(含结转),案例演示分录处理;

10.特殊业务的财税处理(甲供材/超供材/以房抵顶工程款业务);

11.建筑业社会保障费的财税核算;

12.质量保证金的常见财税处理方式;

13.企业利润分配的核算;

14.BT,BOT,PPP项目的财税核算;

15.企业注销的财税核算

用分录解读政策,会计分录的编制需要“会计单词——会计科目”,会计科目的设置和核算项目的设置及其二者的勾稽关系建立,让学员对于建筑施工企业的会计核算轻松简单。能够轻松处理常见的财税核算业务。

(结合财税【2016】36号,财税【2016】140号及财会【2016】22号:财政部关于印发《增值税会计处理规定》的通知)

【模块5】

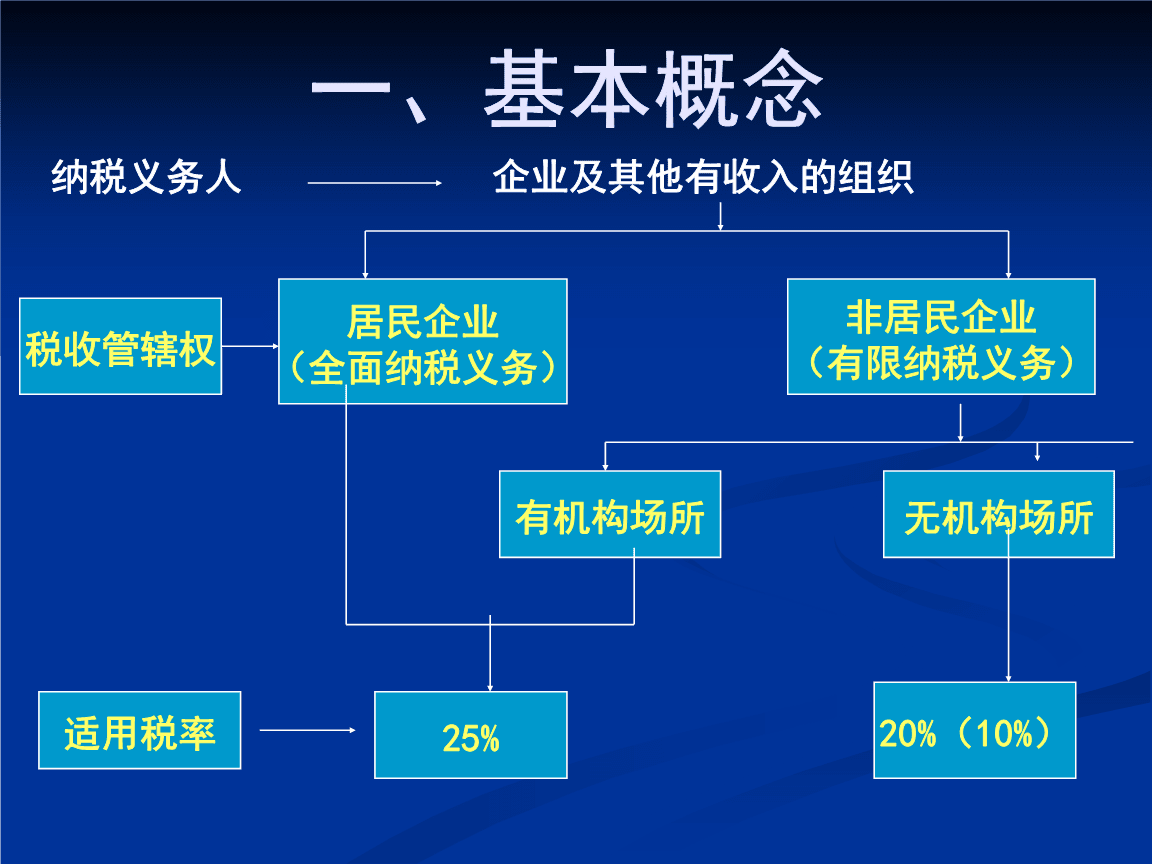

所得税处理

1、全面梳理建筑施工企业的所得税政策;

2.企业所得税税前扣除要点;

3.所得税税前扣除的凭证具体要求;

4.跨县区工程项目预交的企业所得税的处理;

5.施工企业的企业所得税申报表如何填写?

6.施工企业所得税常见问题的整理

建筑施工企业的所得税政策全面梳理

【模块6】

收入环节的税会差异

案例解读建筑施工企业增值税计税收入,企业所得税计税收入,建造合同收入三者差异分析

以案例解读会计准则涉及的收入,增值税的收入财税筹划培训课,企业所得税的收入,不同的口径形成的“税会差异”,如何清楚的梳理,以案例形式分享,让学员理清楚思路,轻松掌握业务处理。

【模块7】

常见问题梳理

1.简易计税的项目是否可以获得专用发票?如果取得了专用发票但是又不可以抵扣,如何处理?

2.哪些工程项目是必须采用“简易计税方法”不需要和建设单位协商的?

3.简易计税方法的项目如何开具发票,如何计税?

4.住宿费和餐费的发票混开在一起的增值税专用发票,可以抵扣吗?

5.建筑施工企业哪些情形不属于虚开发票?

6.劳务分包发票是3%还是6%还是5%?如何界定3%/5%/6%的交易行为?

7.员工/股东在企业的集资款如何财税处理?

8.员工的免费旅游如何财税处理?

9.员工的季度奖/半年奖/年终奖的涉税处理?

10.如何获得符合要求的会议费发票?

11.“三流一致”的原则及其另外情形有哪些?如处理?

12.购物卡的财税处理及风险应对;

13.ETC的财税处理;

14.甲供“临时水电”的财税处理;

15.营改增后,单位之间无偿借款的增值税如何处理?

16.关于建筑施工企业差额征税的分包款是否包括向个人的分包款?

常见的各种问题包括疑难杂症,通过税法条文的引用,找到解决问题的出处,达到释疑解惑的目的,让日常会计核算过程中的常见的问题一并解决。

【模块8】

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088