建筑施工企业的税收筹划,可以利用进项税额抵扣范围及抵扣链条,从企业业务内容的全方位入手,对企业经济运行的各个流程提前谋划布局,提高业务规划和税务筹划的有效性。

01.选择适合自身情况的纳税人身份

建筑施工企业选择一般纳税人还是小规模纳税人身份,在税务筹划方面会有很大的不同响。在一些不会有应税产生的企业,在税务筹划方面可应用税负比较法进行,一些规模较小纳税人在转变自身的纳税人身份时,必须要认识到转变为一般纳税人后需要健全和完善会计核算制度,选择有专业性较强的会计人员,在这一过程中,企业财务核算成本可能会有明显增大。另外,一般纳税人增值税管理工作的开展存在较大复杂性,必须要有足够多物力和财力投入,会在很大程度上增加纳税成本。

02.准确理解政策,降低涉税风险

税收筹划工作的开展必须要注意优惠政策的使用,提高其在税收筹划方面应用的有效性。建筑企业财务管理以及会计核算等方面的影响,还需要企业重视财务会计人员的培训和教育,详细理解和把握税改新政策,从宏观角度出发做好会计处理以及发票管理等工作。

03.事前筹划经济活动方式企业纳税筹划服务,实现节税目标

建筑施工企业的税收筹划,需要做好整体施工项目和过程的筹划,结合其特点制定针对性的税收措施。建筑工程项目的开展一般选择承包制方式,在承包范围和承包方式方面存在一定的差异性。建筑行业在施工生产中各类材料物资的来源渠道也有明显区别,增大了进项税抵扣难度。如果施工中的材料和设备都由企业自己采购,能够获取较多的进项税发票,就能起到降低综合税负的作用。如果项目施工生产中的设备和材料大部分由建设单位采购,施工单位仅负责很少一部分,在这种情况下,施工企业进项税额会明显减少,如果采用一般计税方式,会大大增加企业税收负担,此时就可以选择采用简易征收方式,防止抵扣不足带来的税收风险。建筑施工企业在偏远地区承包项目,按照就近采购原则,从偏远地区的商户和个人中采购设备和材料,这些供应商无法提供合格的增值税专用发票,无法实现对材料和设备采购方面进项税额的有效抵扣,增加了建筑企业税负,此时建筑施工企业可以选择采用劳务分包和专业分包等方式企业纳税筹划服务,将相关工作内容分包给有资质的单位,由分包单位开具增值税专用发票,从而实现进项税额抵扣。企业要做好供应商管理和合同管理等工作,选择一般纳税人做为材料和设备采购的供应商,取得增值税专用发票以抵扣更多的进项税额。

04.其他方面筹划

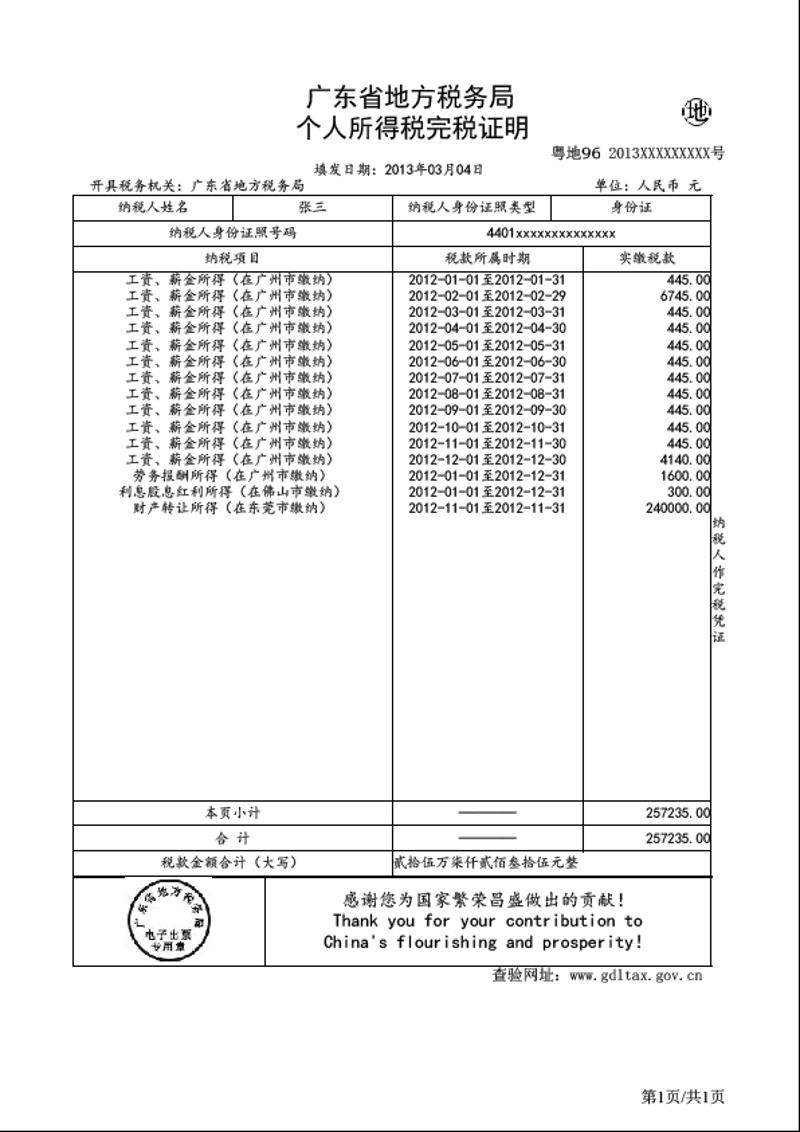

在拆借资金筹划方面,施工企业工程项目施工需要有非常多资金支撑,税负容易受到融资方式等影响。在投资业务筹划方面,必须要注意地区的选择,更好地享受当地的税收政策。在完税时间筹划方面,需要与建筑行业收入结算时间特点等相互结合,提高完税时间选择合理性。比如在结清时上缴,使建筑企业资金压力得到缓解和改善。在选择增值税完税时间时,企业可适当调整,实现对资金的有效使用。在采购固定资产时,也需要注意投资时机选择,在有较多销项税额时采购,增加抵扣额度,取得理想的税费控制效果。

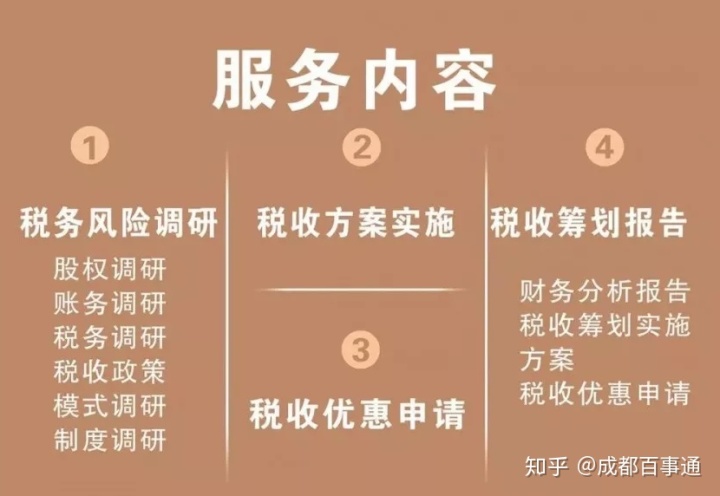

言成是成都中小企业协会、青羊区中小企业服务平台指定服务商,旗下财税公司致力于帮助企业做税务筹划,为企业保驾护航,帮助企业规范化运营,合法合规降低经营风险,提升企业价值。针对不同企业,提供合理合法节税方案设计;为每一个中国企业提供专业财税服务!

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088