前言

经过资本市场长期的筛选,合伙企业成为投资人优先选择的投资持股平台。但是,合伙企业的设立并不不能直接带来税收筹划的效果。这里主要是通过合伙企业税收筹划的原理,来解析合伙企业的运用方法。

01 合伙企业纳税原则

根据《国务院关于个人独资企业和合伙企业征收所得税问题的通知》(国发[2000]16号)、《财政部、国家税务总局关于合伙企业合伙人所得税问题的通知》(财税[2008]第159号)、《财政部、国家税务总局关于印发的通知》(财税[2000]91号)及《国家税务总局关于执行口径的通知》等等的规定,在税收管理方面,合伙企业的穿透原则、先分后税原则被人们所熟知。其中,穿透原则就是说合伙人不作为纳税义务人,而是以每一单独的合伙人为纳税义务人;先分后税原则就是说合伙人获得收益后要分配时才进行纳税。而从税收筹划的角度来看,合伙企业的存在原则更加实用,就是通过合理的架构设计,合伙人不仅能够通过合伙企业变更税收缴纳地和缴纳方式,并且还能享受税收优惠。

02 自然人组成的合伙企业

2.1 与自然人的区别

自然人直接投资的方式纳税缺乏筹划的空间,在其持有股权期间取得的分红和转让对外的投资时,需要按照股息红利所得或一次性转让所得在个人住所所在地区或证券账户开设地所在地区缴纳个人所得税。

自然人组成的合伙企业的投资方式在自然人减持合伙企业的股权时,纳税的税率、地点和时间都有所不同。在纳税的税率方面,合伙企业的自然人适用的税率是个体工商户经营所得5%-35%的税率,但是税率优惠和税收返还等优惠政策为合伙企业自然人的纳税提供了筹划空间。在纳税地点方面,合伙企业自然人的纳税地点就是合伙企业的注册地,这些地点就是现在比较常见的税收洼地(有些国家经济欠发达,当地政府为了招商引资,给出了一定的税收优惠政策,我们称之为税收洼地)。在纳税时间方面,合伙企业的纳税时间是实际收益分配时间或者当年年度末。

2.2 税收筹划的原理

自然人组成的合伙企业企业如何税收筹划,税收优惠或者税收返还依赖于允许合伙人约定分配比例及税务局核定征收的方式两项要素来实现。

其中,允许合伙人约定分配比例为合伙企业对不同合伙人之间的收益分配提供了便利。根据财税[2008]第159号文第四条:“合伙企业的合伙人按照下列原则确定应纳税所得额:(一)合伙企业的合伙人以合伙企业的生产经营所得和其他所得,按照合伙协议约定的分配比例确定应纳税所得额。(二)合伙协议未约定或者约定不明确的,以全部生产经营所得和其他所得,按照合伙人协商决定的分配比例确定应纳税所得额。”可看出他是认可这一项原则的。

税务局核定征收的纳税方式原本是为了避免不合理的低价交易导致的偷税漏税而设计的,但是同时也是给予了部分地方税务机关税收征缴定量裁决的权利。通过对合伙企业应纳税所得的核定,合伙企业实际承担的税负和法定税负相比较,是远低于法定税负的。

除收入调节、核定征收外企业如何税收筹划,部分地方税务局也通过财政返还的方式为合伙企业提供税收优惠,这一部分的返还主要来源于地方征缴税收留存的那部分税收。

2.3 税收损失的风险

当然,合伙企业的设置并不能直接带来税收筹划的效果,这一架构的设立相对应的会导致自然人原本的的税收优惠政策无法使用。就以上市公司的定增为例,根据财政部、国家税务总局、证监会《关于个人转让上市公司限售股所得征收个人所得税有关问题的通知》(财税[2009]167号)、《关于个人转让上市公司限售股所得征收个人所得税有关问题的补充通知》(财税[2010]70号)来看,自然人在限售股解禁后认购的股票减持时不需要缴纳个人所得税。但是,合伙企业的设立就与这个政策冲突,导致该政策无法使用。

03 法人组成的合伙企业

相较于自然人,除为隔绝作为普通合伙人的无限连带责任及稳定一致行动关系等特殊考虑外,实务中法人作为合伙人组成的合伙企业较为少见。这一现象源于法人组成的合伙人无法实现税率、缴税地点及时间的变更,从而实现税收筹划。

反之,法人组成合伙企业进行对外投资将导致法人的税收损失。以法人股东的股息、红利为例,法人直接投资取得的股息、红利属于免税收入,而合伙企业的存在将导致《企业所得税法》及其实施条例规定的“居民企业直接投资于其他居民企业取得的投资收益”的免税条件被打破。

04 合伙企业实际运用

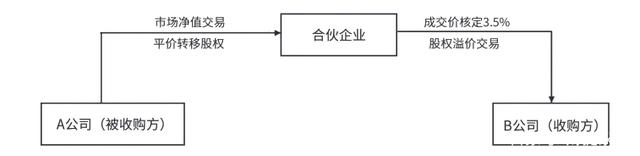

现有公司A因某些原因要转让,公司A的初始资本为200万,现在的市场净值为600万,现在要转让给你B公司,成交价格为3000万,如果按照正常情况,纳税情况如下:

企业所得税=(市场净值-初始资本)*25%=400万*25%=100万

个人所得税=(成交价-市场净值)*20%=2400万*20%=480万

综合税负:580万

现在利用合伙企业的方法进行税收筹划,在税收洼地注册一个**中心(合伙企业),免征企业所得税,个人所得税核定征收,合伙企业以A公司的市场净值收购A公司股权,B公司再以成交价收购合伙企业100%股权,从而达到间接收购A公司股权的目的,股权溢价在合伙企业和B公司交易中产生,依照合伙企业所在税筹洼地政策,享受成交额核定10%缴纳个体生产经营所得税。综合纳税情况如下:

企业所得税=(市场净值-初始资本)*25%=400万*25%=100万(A公司缴纳)

个人所得税=(成交价-市场净值)*10%*35%-6.55万=2400万*10%*35%-6.55万=77.45万

综合税负:177.45万

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088