虎嗅注:11月11日,七喜控股发公告,称分众传媒借壳一事获得商务部原则同意。分众传媒将成为首家从美股退市再登陆A股的公司。七喜控股定于本月17日(今日)复牌。看似分众传媒已经成功登陆A股,但还未完成借壳公司的更名及新股发行,期间仍存在不确定性。

从2012年8月,分众传媒发布私有化公告,到2013年5月完成私有化,再到现在回归A股,期间出现过中途变道,而创始江南春对分众传媒的资本运作,算是一个值得研究的案例。本文转自新财富《一场豪门资本盛宴 分众传媒跨境转板大解剖》,作者符胜斌,虎嗅进行了删编。

在宏达新材(002211)于2015年8月31日宣布终止分众传媒借壳上市合作之后,几乎在同一时间,另一家A股上市公司七喜控股(002027)就发布了与分众传媒进行合作的公告,合作的内容依然是分众传媒借壳上市。这也意味着,分众传媒实际控制人江南春与宏达新材刚分手,就与七喜控股火速牵手,其借壳标的转换之快令人称奇,在一定程度上,颠覆了过往外界对借壳上市的一些认识,比如借壳所耗费时间、借壳标的及方式确定等。

江南春之所以能采取如此快速的动作,实现借壳标的公司的快速切换,固然有“众人拾柴火焰高”的效果,但仔细分析分众传媒的经营状况,或许也隐含着江南春不得已的苦衷。而这一切又与3年前分众传媒从纳斯达克私有化退市紧密联系在一起。素有资本运营高手之称的江南春将面临新的挑战。

私有化背后的博弈

事后回看分众传媒的私有化过程,整体而言,还算是比较顺利的。不过,在顺利背后,参与私有化各方围绕利益的博弈和暗战,依旧是硝烟四起。

2012年8月13日,分众传媒发布私有化公告。从其私有化团队来看,阵容颇为豪华,除了江南春本人之外,还有凯雷、方源资本、中信资本、光大资本、复星等。

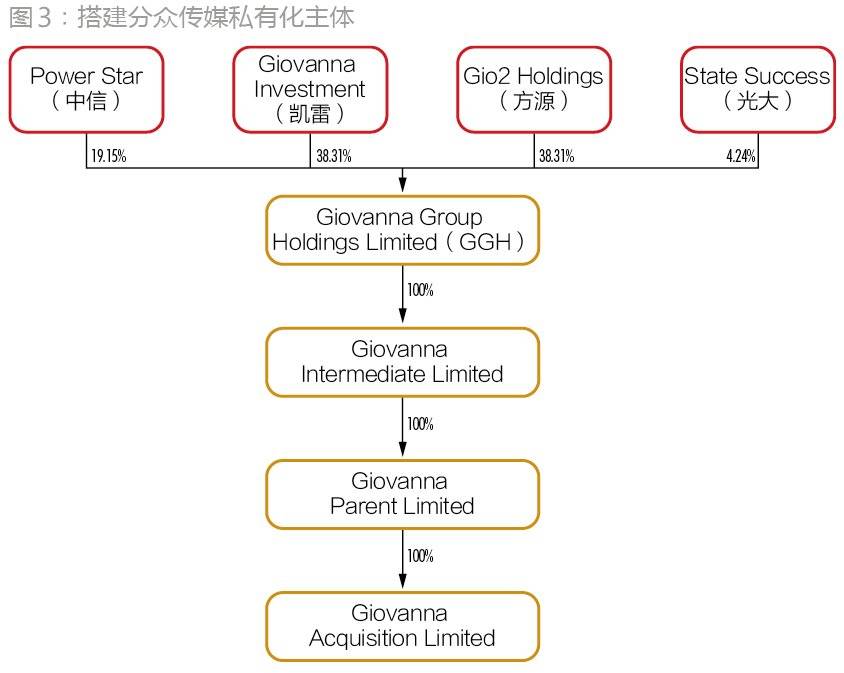

江南春为私有化分众传媒,首先在开曼群岛设立了4层架构的收购主体。第一层是江南春的私有化团队投资设立的Giovanna Group Holdings Limited(GGH),在GGH之下,其通过两层控股公司,全资持有此次私有化的收购主体Giovanna Acquisition Limited。从多个中间公司的名称来看,似乎凯雷资本在其中起到了主导作用(图3)。

在完成收购体系的搭建后,江南春的“朋友们”即向分众传媒发出了私有化要约。

按照分众传媒的股本,与江南春合作的投资机构计划花费38.23亿美元的成本完成私有化(按当时汇率折算,相当于分众传媒估值在245亿元左右),收购通过现金和换股两大方式进行。

一是投资机构自己拿出的11.81亿美元收购资本金和外部融资15.25亿美元(最终实际到位14亿美元),合计约27.06亿美元。这部分资金,主要用于Giovanna Acquisition Limited收购江南春(含分众传媒高管股份,但数量较少)、复星国际少部分股份及期权,以及分众传媒其他所有股东所持的全部股份及期权。

在11.81亿美元资本金中,凯雷和方源资本均出资4.522亿美元、中信资本出资2.261亿美元、光大资本出资0.5亿美元。

15.25亿美元的债务融资(包括10.75亿美元的定期贷款和4.5亿美元的过桥贷款),则获得了美国银行、国家开发银行、花旗银行、星展银行、德意志银行等8家银行的支持(贷款主体是Giovanna Acquisition Limited)。

二是用换股方式收购江南春、复星国际等持有的大部分股份和期权,这部分价值11.17亿美元。收购团队向江南春及复星国际支付的股份是GGH所增发的股份。

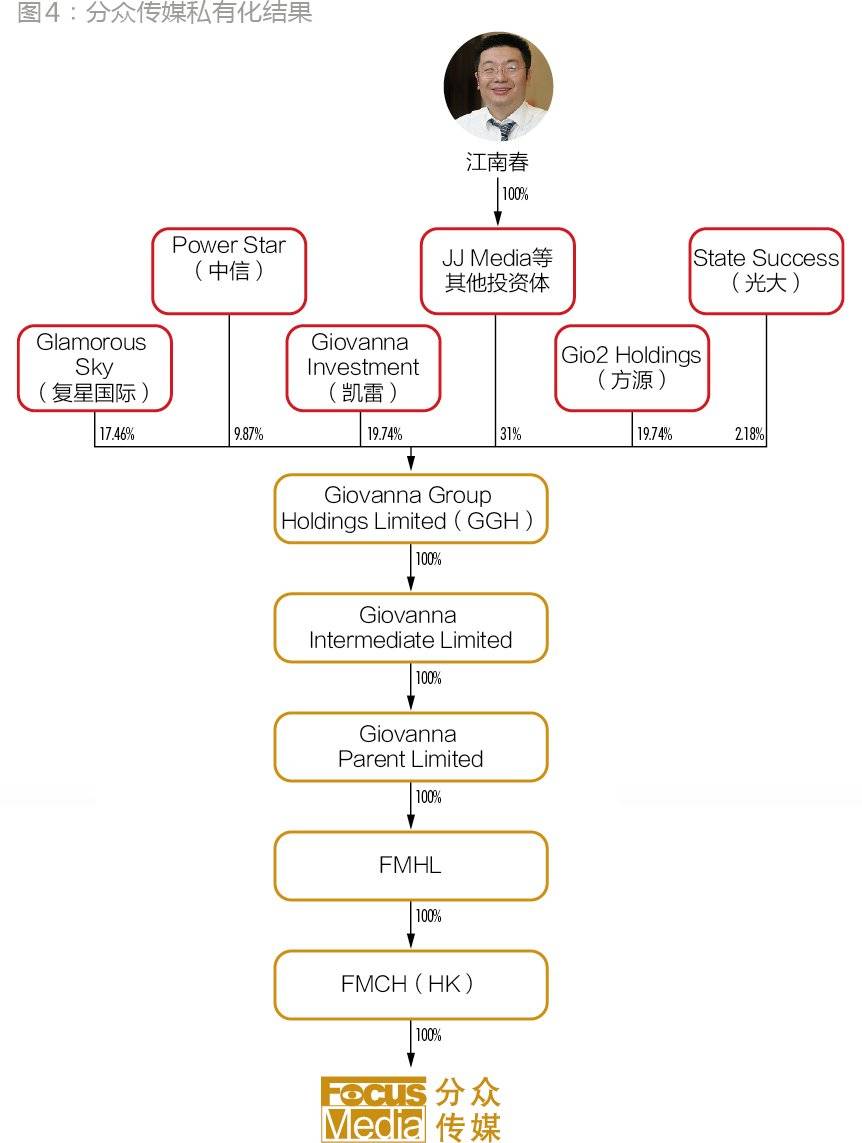

通过这样的运作,Giovanna Acquisition Limited就持有了分众传媒(FMHL)全部股份,然后Giovanna Acquisition Limited对FMHL进行吸收合并,合并之后Giovanna Acquisition Limited注销,FMHL继续保留(图4)。

分众传媒的私有化从2012年8月开始到2013年5月完成,历时约9个月。从过程来看,整个工作比较顺利。从结果来看,江南春和复星国际是最大的赢家。江南春持有分众传媒的股份由私有化前的19.38%上升到31%左右,对分众传媒的控制力大大提升。

对于郭广昌控制的复星国际而言,收益更大。按照私有化方案,对郭广昌所持的分众传媒股份采取了现金收购和换股两种方式并举的模式。在复星国际持有的1.11亿股中,用于换股的有0.73亿股,其余0.38亿股则以现金收购。按照5.5美元/股的要约价格,郭广昌在一举变现2.1亿美元的同时,还持有GGH,也就是分众传媒17.46%股份,同样超过了原来16.82%的持股比例。

江南春和郭广昌通过私有化分众传媒,不仅在变现收益上各有所得,而且还提升了对分众传媒的控制权。这其中的奥妙就在于私有化的价格。凯雷等收购团队给出的要约价格是5.5美元/股,折合27.5美元/ADS,这一价格较分众传媒私有化前1个月的股价溢价36.6%,较2012年8月10日,也就是私有化前一个交易日股价溢价也有17.6%。

从整个过程来看,江南春在私有化团队选择、私有化价格调整上有许多值得总结的地方。

一是收购方由独立第三方组成,尽最大可能提高分众传媒私有化的成功率。

通常,中概股私有化是由管理层或现有主要股东提出。出于对收购价格的不满等各种原因,小股东有可能提起对私有化的诉讼,提高私有化的成本(详见附文《美国上市中概股私有化路径》)。但分众传媒的私有化收购方是凯雷、方源等专业投资机构,表面上看,与江南春和郭广昌不存在关联关系。这就使得此次交易看起来更像是“外部人士”实施的要约收购行为,交易的公允性能得到“保证”。这与由公司管理层或者股东直接发起的私有化相比,可以将潜在诉讼降低到最低发生限度。不过,这对私有化主体而言,提出了很高的资源整合能力和要求。

二是巧妙应对私有化过程中的诉讼等突发事件。

上市公司私有化一直是敏感的事件,尤其是在中概股出现信任危机时操作私有化,更容易让人联想起侵害中小股东利益,其中的关键就是私有化价格,这是关切私有化各方利益之所在。

一般而言,虽然私有化价格较市价有所溢价,但也许中小股东手上的股票大多已经被套多时,溢价水平还不足以弥补其投资成本。在美国,有专门律师通过征集中小股东委托的方式,就上市公司私有化过程中的利益损害问题向法院提起集体诉讼。从以往案例看,胜诉的股东虽然最终难以阻止私有化交易的完成,但至少会拖延交易时间,增加交易成本。分众传媒私有化时也遇到了类似的问题,但其在这方面应对比较灵活而且适当。

分众传媒在私有化过程中,起初的报价是27美元/ADS(折合每股5.4美元)。价格一经报出,就引起市场的强烈质疑,德银、大摩、里昂证券等诸多国际大投行给出的目标价均远高于27美元/ADS。更有一家名为Robbins Umeda LLP的美国律师事务所站了出来,宣称要对分众传媒董事会成员是否违反信托责任,分众传媒董事会是否采用公平的流程,是否给股东做出了最大程度的补偿等进行调查,以全面评估分众传媒的私有化建议书。在外部人质疑的同时,持有分众传媒8%股份的英国保诚集团旗下资产管理公司East spring Investments(简称“East spring”)也认为,收购分众传媒的价格至少应为30美元/ADS。

面对内外部的质疑声,分众传媒及时将要约价格提高到每股5.5美元。这一提价幅度把控得比较好,分众传媒通过这样的调价策略向市场透露的信息是,每股5.4美元的私有化价格较当前股价已有一定程度溢价,价格也合理。只是考虑到股东的利益诉求才提到5.5美元,后面再提价的空间已经基本没有了。如果中小股东不接受,那就继续持有分众传媒的股份。有意思的是,在私有化完成前52周,分众传媒最高股价为27.46美元/ADS。

从分众传媒股东会最终的表决情况来看,这一策略发挥了有效的作用。根据分众传媒公告,持有该公司在外流通普通股的所有股东中,持股比例大约为78.7%的股东亲自或通过代理对私有化交易计划进行了投票,投票股东中约99.5%投了支持票。

三是私有化“帮手”对提高私有化成功率有积极的作用。

分众传媒之所以能在私有化价格上控制得如此到位,底气如此之足,毫无疑问,是与凯雷、方源等诸多私有化帮手的助力密不可分。

分众传媒私有化的两大主力是凯雷和方源。凯雷,有“总统俱乐部”之称,拥有深厚的政治资源。美国前总统乔治·布什曾出任凯雷亚洲顾问委员会主席,英国前首相约翰·梅杰曾担任凯雷欧洲分公司主席,菲律宾前总统拉莫斯、美国前证券与交易委员会主席阿瑟·列维特担任其顾问。而方源的基金出资方包括加拿大国家退休基金、安大略教师退休基金以及新加坡淡马锡控股等,皆非等闲之辈。有了这些机构在背后的助力和协调,消除私有化过程中的杂音和羁绊,应当不是一件困难的事情。

此外,FMHL这家上市平台的注册地在私有化过程中也起到了一定的作用。FMHL注册地在开曼,按照开曼公司法律规定,私有化只需2/3以上股东通过即可(美国内华达州是退市法案最严格的州,如果将上市平台注册在那里,私有化将有可能通不过或周期极长)。这也提醒我们,在上市时,需要慎重考虑上市公司平台的注册地。

正是上述这些安排,加上有强有力银团贷款支持,分众传媒的私有化得以较短时间内完成。但是,凯雷等私募投资机构也不只是满足于给江南春“抬轿子”。为维护自己的利益,确保能顺利退出,在分众传媒控制机制设计及退出通道上,凯雷等也做出了相应的安排。

首先是分众传媒的控制机制。

私有化后,江南春持有分众传媒31%股份,郭广昌持有17.46%股份,二者之和为48.46%,低于50%分众传媒借壳上市,没有获得对分众传媒的绝对控制权。如果把江南春、复星国际所持的股份全部以换股方式完成,江南春将持有分众传媒29.6%股权、复星国际将持有24.1%股权,二者之和超过50%,获得对分众传媒的绝对控制权。对出了巨资收购分众传媒的投资机构而言,绝对控制权旁落显得有些难以接受。因此,也许就不得不在将江南春、复星国际所持大部分股份转股的同时,以现金方式处理少量股份。

不仅在股权架构如此,在董事会设计上更是如此。私有化后,分众传媒的董事会由7个席位组成,江南春获得2个固定的席位,凯雷、方源、复星国际、中信资本各获得1个固定的席位,最后1个席位由凯雷与方源资本轮流委派。显然,这种设计在董事会层面也会对江南春形成有效制衡。

其次,在退出机制上也做出了硬性规定。

在私有化并购协议中,双方约定,如果私有化完成后的第4年(2016年)仍未重新上市,分众传媒将至少分配75%的利润给GGH。这实际上给江南春定下了分众传媒再上市的最终时间表。

各方还进一步商定,如果IPO成功,GGH各股东应协调退出步骤,在各自减持所持30%股份之前,应同比例进行减持;超过30%后,才可以自由套现。这项让大家在一定期间内共进退的约定,主要目的是防止有的股东大幅减持带来市场价格的冲击。

除了投资机构给予的压力之外,分众传媒私有化带来的沉重债务压力也逼迫江南春不得不尽快将分众传媒重新运作上市。按照私有化方案,Giovanna Acquisition Limited与FMHL合并后,将由FMHL承接相应15亿美元左右的债务。由于这些债务的大部分期限在4-5年之间,如果分众传媒不能上市,FMHL将无法通过资本市场融资获得必要的偿债资金。

分众传媒从上市到退市,用了7年的时间,分众传媒与纳斯达克的“七年之痒”终究未能顺利度过。对江南春来说,通过利用上市公司这个资本平台,收购了框架、聚众,吞并了强劲竞争对手。与此同时,实现了减持套现,所得颇丰。

不过,私有化后,江南春背负着沉重的债务压力和上市承诺。更为严峻的是,从退市到再次上市,期间还有数年时间的过渡期。在这段时间内,如何满足投资者和债权人的需求是江南春必须要考虑的问题,而其所能依靠的只能是分众传媒这个“聚宝盆”。

快上市

为了尽快完成上市,让凯雷等机构投资者退出,缓解债务压力,分众传媒在2015年先后两次冲击借壳上市。从方案和实施路径来看,与其他借壳路径大致无二,包括了:置换出8.8亿资产,49亿元现金收购FMCH所持分众传媒11%股份,发行股票收购江南春等人所持分众传媒89%股份以及配套融资50亿元。

根据七喜控股的重组预案,在完成借壳上市后,江南春将持有七喜控股24.77%股份,成为其实际控制人。凯雷、方源等投资机构也得以持有相应的股份,投资增值,并获得退出通道。在持股锁定期安排上,除江南春为3年外,其他私有化投资者皆为1年。在业绩承诺上,七喜控股所有的新股东承担业绩承诺与补偿责任。

分众传媒借壳方案值得琢磨,相对比较特殊的地方则主要有四点。

一是配套融资的作用比较大。

借壳配套融资50亿元,将起到“一石多鸟”的作用。前文提到,截至2015年5月底,分众传媒债务将近41亿元,其中有14亿元为应付股权转让款,并且没有一点银行债务。因此,配套融资50亿元最大的意义,并不仅仅是借壳方案所说的补充流动资金,或许在于向FMCH偿还14亿元股权转让欠款,然后FMCH再偿还私有化银行融资或向股东分配,即一次配套,实现三重目的。

另外,如果考虑到分众传媒私有化的近100亿元借款、历年已分配股利情况、投资者回报诉求,加之成为上市公司,有了一个融资通道,上市后分众传媒或许将会在一段时间内继续保持激进的分红比例。

二是分众传媒估值变化不大。

分众传媒私有化估值为38.23亿美元,2012年实现利润2.38亿美元,PE倍数为16倍。在借壳七喜控股时,分众传媒估值为457亿元,净利润24.15亿元,PE倍数为19倍。假如这一盈利数据真实,则意味着分众传媒的估值水平相差不是很大,这与当前A股市场估值水平明显不同。此外,从投资回报来看,分众传媒利润增幅较快,投资者已经获得了不错的账面回报,所需的只是一个变现退出通道。或许,尽快上市,而不是博取更大的收益,是此次分众传媒上市的主导思路。

三是以49亿元代价收购FMCH所持分众传媒11%股份。

显然,这笔资金将会被FMCH用来偿还私有化时的银行债务或用于向股东分红,以提高投资回报水平。

四是短时间内先后牵手两家上市公司,创A股市场一时之最。

起初,分众传媒选定的借壳主体是宏达新材,就在方案上报审核的关键时期,宏达新材实际控制人朱德洪被证监会立案调查,分众传媒不得已选择终止重组。但过了两个月左右的时间,江南春转而借壳七喜控股,并迅速推出重组方案,其速度之快,令人咋舌。由此也可窥得江南春将分众传媒尽快上市的决心。

不过,分众传媒要实现借壳上市,还需要解决江南春的身份问题。江南春拥有新加坡国籍,属于外籍人员,并且其入股七喜控股的平台公司是一家位于香港的离岸公司。如果按照上市审核关于实际控制人必须位于境内的标准和要求,除非监管机构有所突破,否则分众传媒要顺利实现上市,估计江南春还需要费一番功夫。

从分众传媒私有化及借壳上市整个历程来看,凯雷、方源等投资机构录得了巨额的回报。这些回报来自于两方面,一是私有化后,分众传媒历年的高分红分众传媒借壳上市,以及内部整合时向分众传媒出售关联方股权所得;二是分众传媒估值虽然一直大体保持在15-20倍P/E,但由于利润扩张带来了估值上升,且在上市前,部分投资机构还通过向其他投资者转让股权,套现了部分所得。

对江南春而言,私有化之后,他有着明确的目标,必须尽快将分众传媒运作上市,信心足,决心大,而且计划周密。这既有私有化约定的安排,也有缓解分众传媒债务压力,缓解资金饥渴症,促进其发展的内在需求。同时,这些动作也体现出江南春在资本市场有深厚的人脉资源,且长袖善舞。只不过,江南春在上市前的突然变道,即使付出高达数十亿元的巨额税务成本和“壳费”也要回归A股的选择,还是有些令人琢磨不透。而一封来自大洋彼岸的处罚决定,使得江南春的资本蓝图蒙上了一层阴影。

上市迷途

就在等待证监会审核结果的时候,从大洋彼岸传来的一则消息,让分众传媒借壳上市之旅顿生变数。

2015年9月30日,美国证券交易委员会(SEC)宣布与分众传媒及江南春以5560万美元罚金达成和解。罚金包括江南春退回出售部分公司股权所得的969万美元,截至判令前的利息165万美元,以及与不当所得等价的罚金969万美元,同时公司需支付罚金3460万美元。这一事件起源于2010年分众传媒出售好耶公司股权。

好耶公司很早就与江南春结缘,并在2007年被分众传媒收购。收购后,也曾经历辉煌,业务持续增长。但受金融危机影响,其2008年业绩掉头下滑,2009年更是发生了总裁、COO、CTO等核心管理层的大范围流失。不仅如此,江南春拟将好耶分拆上市、通过与新浪合作变相上市等计划也因诸多原因被停止。为此,2010年江南春开始出售好耶公司股权,而这一事件也遭到了SEC的调查。

事件的起因是分众传媒相关信息披露前后存在明显差异而引起SEC关注,并最终决定启动调查。

2010年3月22日,分众传媒在2009年年报和第四季度季报中披露,对其全资子公司好耶进行了管理层收购,向部分高管和员工出售了好耶公司38%的股权,售价为1330万美元,其中江南春购买的股份最多。据此估算,好耶公司的估值为3500万美元。但4个月之后的7月30日,分众传媒又披露,美国私募股权机构银湖资本以1.24亿美元价格收购了好耶公司62%股权。据此估算,好耶公司的整体估值为2亿美元,并且在银湖资本所收购的股权中,还包括了好耶公司管理层所出售的部分股权。短短4个月时间,好耶公司估值就上涨了5倍有余。

此时,如果分众传媒解释称,MBO时的价格较低,主要是出于管理层激励的需要并按股份支付的方式进行会计处理,同时将好耶公司管理层向银湖资本出售股权的利得无偿赠予公司,坦白认错,这件事件或许就会过去。但分众传媒并没有这样做,而是采取种种措施予以掩饰,最终被SEC查了个“底朝天”。

根据其详细的调查报告,分众传媒的责任主要有:利益输送—分众传媒对好耶公司实施MBO,但最终购买者中有非好耶公司的员工,且是好耶公司雇佣的咨询顾问,并且江南春还向该咨询顾问提供借款资金支持用于收购股权;虚假陈述—接受调查时,分众传媒和江南春声称,在MBO之前并不知道好耶公司管理层和银湖资本讨论2亿美元估值的收购,对其他事情也不甚了解。

但SEC从以下主要方面,证明了江南春及分众传媒的陈述不合事实:江南春批准付给引荐银湖资本的好耶公司高管260万美元介绍费;分众传媒及董事会关于MBO的讨论时间为2009年9月至2009年12月,好耶公司与银湖资本的讨论时间为2009年11月底至12月底,两者讨论的时间重叠;2009年12月底,银湖资本的文件记录显示,应好耶公司的要求,收购谈判暂缓,以待完成MBO;2010年3月,分众传媒高管了解到好耶公司与银湖资本在商议收购事宜;2010年7月,分众传媒高管收到的电子邮件中提及2009年12月1日好耶公司和银湖资本签署的保密协议。

此外,SEC还“拔出萝卜带出泥”,对分众传媒董事会记录缺失、文件管理混乱等提出批评,认为不符合相关法律法规要求。

利益输送和虚假陈述,对A股投资者而言,虽说已是司空见惯,但对处于上市关口的分众传媒而言,能否安然化解此“负面因素”而成功上市呢?

分众传媒从私有化到实施借壳上市,历经了3年左右的时间。与当前中概股回归的热潮不同,分众传媒私有化的目的,还不仅仅是利用市场估值差异博取估值溢价。江南春考虑更多的似乎是尽快偿还私有化融资带来的债务,兑现私有化时的承诺,以及缓解分众传媒发展资金压力。

不过,在发生诸多插曲的大背景下,江南春此次的资本之旅能否顺利收官,悬念似乎越来越大。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088