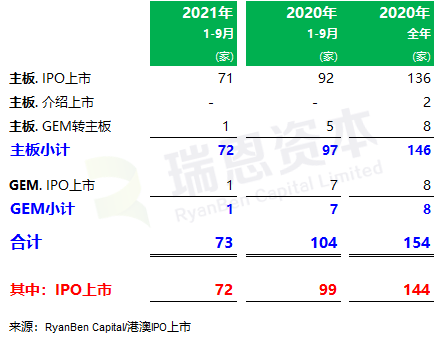

一、香港IPO上市数量统计 (2021年1-9月)

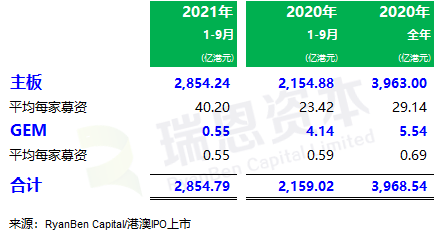

今年前九个月,通过 IPO 上市的 72家上市公司一共募资 2,854.79亿,较2020年同期的2,159.02亿增 695.77亿、32.2%,主要是今年上半年出现 6家超大型IPO(募资1,531.99亿)较上年同期6家(1,135.52亿)增加396.47亿。如果同时扣除超大型IPO项目,2021年的募资较2020年同比增长29.2%。

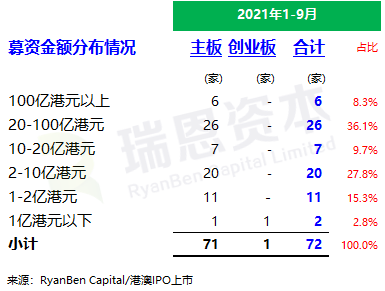

三、香港IPO上市募资金额分布情况 (2021年1-9月)

今年前九个月,通过 IPO上市的 72家上市公司的具体募资情况分布如下:

-

募资金额在 1 亿以下的 2 家,占 2.8%; -

募资金额在 1-2 亿之间的 11 家,占 15.3%; -

募资金额在 2亿-10亿之间的 20 家,占 27.8%; -

募资金额在 10亿-20亿之间的 7 家,占 9.7%; -

募资金额在 20亿-100亿之间的 26 家,占 36.1%; -

募资金额在100亿以上的 6 家,占 8.3%;

其中,6家是超大型的IPO项目(募资超过100亿港元),分别是快手(01024.HK)募资 483.0亿、京东物流(02618.HK)募资 282.7亿、百度(09888.HK)募资 239.4亿、哔哩哔哩(09626.HK)募资232.3亿、小鹏汽车(09868.HK)募资 160.2亿、理想汽车(02015.HK)募资 134.4亿。

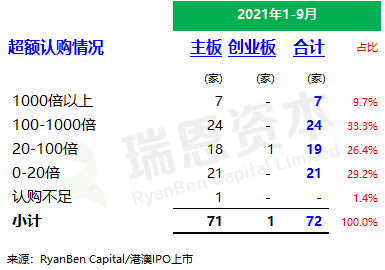

四、香港IPO上市超额认购情况 (2021年1-9月)

今年前九个月,通过 IPO 上市的 72家上市公司,超额认购逾1,000倍的有7家,分别是诺辉健康(06606.HK)、时代天使(06699.HK)、医渡科技(02158.HK)、Cheshi 网上车市(01490.HK)、快手(01024.HK)、赛生药业(06600.HK)、归创通桥(02190.HK)。其中诺辉健康超额认购4133倍,成港股史上第二大超额认购IPO。

今年前九个月,只出现 1家认购不足的新上市公司东莞农商银行(09889.HK)。

五、申请上市&通过聆讯情况 (2021年1-9月)

今年前九个月,在香港交易所递交上市申请的 314家,其中主板 293 家、GEM 21家。其中 235家为首次递表,79家为二次(至少递表两次以上)递表。

今年前九个月,通过港交所上市聆讯的有 74 家,全部来自主板。

除了7家来自香港、1家来自新加坡外,剩余的65家全部来自内地,占前九个月 73家新上市公司的89%,具体如下:

北京 (16家)、 上海 (14家)、广东 (11家);

浙江 (5家)、江苏 (4家)、福建 (3家)、四川 (3家);

河北 (2家)、河南 (2家),

湖北、广西、山西、吉林、内蒙古,各1家。

七、其他情况 (2021年1-9月)

-

被港交所以「上市规则」除牌的上市公司,共 28家;同时,还有 2家主板公司、2家GEM公司,已向港交所申请复核除牌决定,复核程序正在进行; -

因私有化、自愿撤回而除牌的上市公司,共 25家; -

中概股在香港第二上市的 4 家、双重上市 3 家; -

物业管理公司,上市 13 家(包括1家借壳、1家注入物业管理业务),退市1家,22家正在上市处理中; -

未盈利生物科技公司,上市 12家,目前有 1家正在招股中,4家通过港交所聆讯,21家正在上市处理中,4家招股书暂时失效; -

房地产信托基金,上市 1家,1家正在上市处理中。 -

400-835-0088

400-835-0088