本文主要为大家介绍一下个人所得税节税筹划方案及案例分析,希望小编整理的内容能够对大家有所帮助!

数据显示,未来五年内,中国自由职业者兼职人数将占总劳动力的近40%。不论国内还是美国节税筹划,自由职业者多扎堆于市场营销、设计、培训等专业性较高的服务行业。

目前,我国执行的劳务收入的个人所得税税收政策主要如下:

自由职业者获得劳务费,支付单位代扣代缴个人所得税,不足2万部分适应税率20%节税筹划,超过5万部分适应税率40%

劳务报酬所得,是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

税负高、纳税不合规:自由职业者收入高,如果按照劳务所得报税则税负较重。

有没有合规低成本的个人所得税节税方案呢?

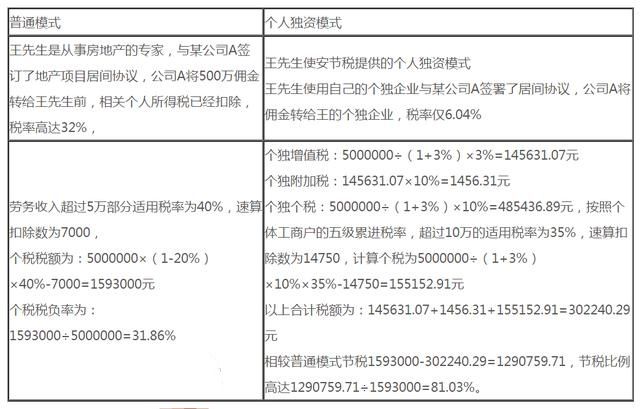

我们提供的个人独资模式可以很好的解决税负高的问题,即:改变收入类型,由工资收入、劳务收入、提成奖金收入变为经营所得收入,从而享受低税率。

让我们做方案进行对比:

个独型产品为自由职业者注册个人独资企业,实行个税带征,由个人独资企业向平台公司开具增值税发票;

目前中国尚未实现个人收入的整合征收和家庭征收,导致劳务收入和为了提供这个劳务所需支付的费用并不能实现抵冲的效果,从而使得劳务收入的个税实际税负偏高。

使用个独型产品的主要考虑是个独可以获得优惠的税收待遇。个独的特殊征收方式,也会使得提供劳务过程中所产生的其他费用起到相应的抵冲收入的效果。

目前我国的税制设计,因为历史原因以及职能部门决策的效率问题,没有太多考虑自由职业者的利益,从而导致目前风靡世界的分享经济在中国碰到了很多税务上面的困难。这个时候,个独型的出现,适时的解决了这个问题。

以上个税避税筹划方案非常适合:高收入人群,包含企业主、高管、股东、自由职业者、高净值人群、网红、演艺体育明星、讲师、行业专家、专业顾问、设计师、律师、私募管理人、基金经理等。

税收筹划不是偷税漏税,是国内外都认可的合理节税方式;一切筹划都是以改变商业模式为前提!通过商业模式的小变动,就能起到如此大的激励效果!

关于个人所得税节税筹划方案及案例分析,小编就为大家介绍到这里了,相信大家看完本文都有所了解了。如果您还有什么不懂的地方,欢迎咨询右方的在线客服,我们将有会计教练的名师为您详细的解答!还可以获取会计培训课程免费试听的权限!

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088