每年都有不少新公司注册、成立合理筹划税务,但是同样很多企业迫于生存的压力,而不得不关门大吉,很多企业甚至为了减少赋税,采用了违法手段避税逃税,重负之下企业束手无策,生存面临困境,发展举步维艰。

对于税务筹划很多人并不陌生,但还有很多人却将之与偷税逃税等非法行为混为一谈,实际上,税务筹划的核心在于国家的一系列税收优惠政策,与偷税漏税有意逃避纳税义务的行为是截然不同的。

一个合理、系统的税务筹划,能够帮助企业大幅度减轻税负,总体来说,企业经受的税负归纳为以下几点:

难题一:进项发票缺失,导致企业账面的利润高,所得税需要缴纳的税款高昂,企业税收负担重;

难题二:企业股东分红需要缴纳20%的税款,分红个税太高,股东不敢随意分红;

难题三:公司老板不懂财税,公私不分,公司财帐存在大量的税务风险问题;

难题四:企业不懂运用税收优惠政策,白白多交税款,加重税负。

合理进行税务筹划从哪几方面入手?

那么企业在做税务筹划的时候,也不能掉以轻心,毕竟跟税法、财政有关的纳税事项,都不是儿戏,这其中是有很多需要注意的地方的。合理进行税务筹划可以从以下几个方面入手:

一、考虑成本

在制定筹划税收方案的时候,成本是比较优先考虑的因素,不能只考虑降低成本,而忽略掉方案实施过程中所产生的附加费用的增加,一定要综合考虑税收方案能否为企业带来的绝对收益。

所以,据决策者在选择税筹方案的时候,必须遵循成本效益原则,才能保证税筹目标达到最优化,这也就是我们经常所说的经济性原则。

二、各部门协作

企业的管理层负有使企业发展增值的主要责任,同时具有最高的决策权。但若是由企业管理层充当税收筹划的执行主体,因为他们对其他相关业务无法有透彻的了解,而且也很难及时全面收集到相关的信息,同样对税法也缺乏专业知识,做税收筹划既缺乏能力,又没有太多的精力。

因此要充分了解企业的业务流程、经营特点、发展方向等关键性信息,仍需企业管理层、税务筹划师、会计等涉及税务筹划的相应人员充分配合。所以,协作是成功的税收筹划不可或缺的关键因素。

三、合法是关键

无论是什么税收筹划方案,合理合法是首要遵循的原则,只有在这个前提下,才能保证所设计的经济活动、纳税方案为税收主管部门所认可,否则会受到相应的惩罚并承担法律责任。国家政策实施的方案,作为纳税人的我们必须严格遵守。

所以税务筹划是建立在合理、合法、合规的基础之上,并加上具有税务筹划实操经验的专业人士或团队,这样才能确保税筹方案的正确实施。

随着国家一系列减税政策下发,缓解了企业生存危机,也给企业的税务带来了大量可筹划的空间。充分利用税收优惠、巧妙安排企业经营活动,就能够极大程度减轻企业的税收负担,帮助企业稳健长久发展下去,这也是税务筹划最为科学且安全的方法。

什么是易发灵活用工?

易发是三亚易发数字科技有限公司(国企性质)独家运营、由税务部门授权,为企业提供服务众包、发包,为临时经营个人提供结算完税服务,保障企业和个人选择灵活用工自主权的一站式服务平台。

服务优势

灵活

多种场景灵活运用,多种行业灵活选择

安全

资金管控严谨合理筹划税务,保障客户资金安全

便捷

操作简单易用,线上线下结合提供便利

合规

业务完成闭环,所有环节依法纳税

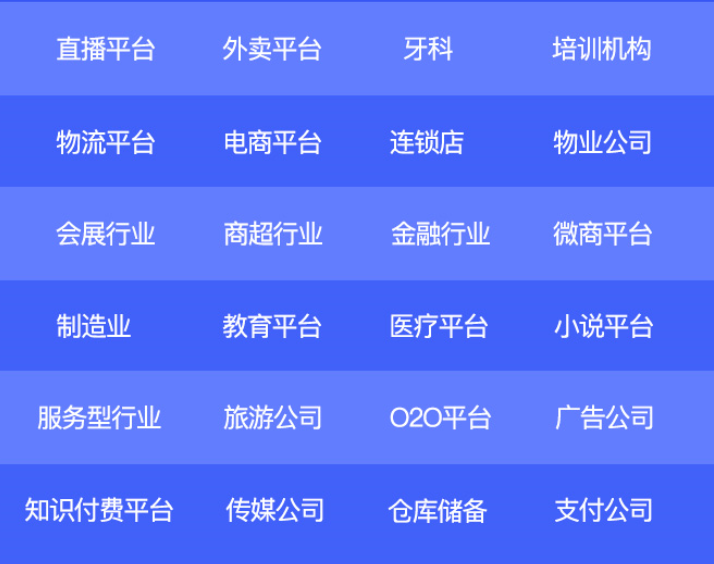

适用行业

帮企业解决公转私的结算、无票支出、进项缺失、个税过高、股东分红等财税问题。

灵活用工商务合作:《大航海吧》

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088