记得几年前初到香港的时候,我对铜锣湾满大街的“理财”字样颇觉有趣,从ATM机边上的“自助理财”,到银行橱窗里的“卓越理财”和“公司理财”,再到保险公司从业人员名片上印着的“理财顾问”或“理财规划师”头衔等等,都让我体会到“理财”作为一个行业,对于香港这个国际金融中心的重要性。

“理财”,几乎可以包括和打理钱财相关的所有活动,例如开立一个银行户口,办一张信用卡,按揭贷款买房子,买保险,存钱给孩子念书,攒钱养老,炒股票,买基金,买个短期信托产品或者资管产品,长期投资不动产,乃至投资各种另类投资产品,税务规划,遗产规划等等,不一而足。

而在当下的语境之下,无论是一个银行的柜面职员常年财务顾问一般包括,或是一个代理保险公司的保险代理人,还是法理上代理客户的保险经纪人,拟或是所谓的独立第三方的顾问,但凡是和处理客户的钱或财务相关问题的专业或非专业的从业人员,都可以美其名曰投资顾问或者理财顾问、理财规划师,乃至更加“高大上”一些的注册理财规划师、国家理财规划师、国际金融理财顾问、独立理财顾问、私人财富管理师、私人银行家等等,而许多国外和国内的行业机构也开发出相关的理财专业认证考试,颁发证书,为从事代客“理财”的工作人员进行专业增信。

随着中国同胞的钱袋子越来越鼓,“理财”的需求也越来越大,中国的“理财”市场,在我看来,既“火”,又“乱”,且“嫩”。

首先是“火”。近年来“理财经理”隔三差五就出现在手机短信里,银行理财产品满天飞,信托业在隐性的刚性兑付支持下暴发式增长,独立第三方的理财顾问公司一如雨后春笋般地在经济相对发达的一二线城市里纷纷冒了出来,各大保险公司的理财保险产品这几年随着“险资举牌”、“宝万之争”等也是赚足了眼球和人气,而诸多的“互联网理财”创业公司也都在期盼着成为“风口上的猪”。

“钱多、人傻、速来”,随着各路人才大军和资本大军的涌入,中国“理财”行业正当其时,吸引着大量的社会资源投入。然而,火得一塌糊涂的同时,也是乱象频仍,问题丛生,前些年以浙江“亿万富姐”吴英案为代表的非法集资案例,近期泛亚有色金属交易所的庞式骗局,“美女老总”陈怡上演的泛鑫保险骗局,以“e租宝”为代表的诸多跑路的P2P网络借贷诈骗平台,被外媒指为“权贵傀儡”的“私募一哥”徐翔的戏剧性覆灭,这些震惊了全国的事件都展示着国内“理财”行业的诸多陷阱。违法犯罪的案例毕竟只是冰山一角,其所折射的却是整个“理财”行业因为缺乏必要的监管而无序野蛮疯长的乱象。

监管的缺失是“乱“的原因之一,而这也体现了“理财”行业的稚嫩。新富的阶层和人群,面对史无前例的财富大积累,还在逐步摸索如何优雅、有效、长久地做一个有钱人,去享受高净值或中产阶层的高品位生活。以中小投资者为绝对主体的中国证券市场体系,不时上演着世界少见的股市“奇迹”,在给段子手们提供了绝佳的创作题材的同时,也彰显着人们对财富的渴望和对自己理财能力的过度自信。由没有经验、过度自信的散户投资者、监管者和融资主体共同组成中国金融市场,很多时候都略显搞笑、而绝非高效,在这样不成熟的金融市场之中,“理财”行业即便想对自己“高标准、严要求”,也难以一蹴而就地成熟起来。

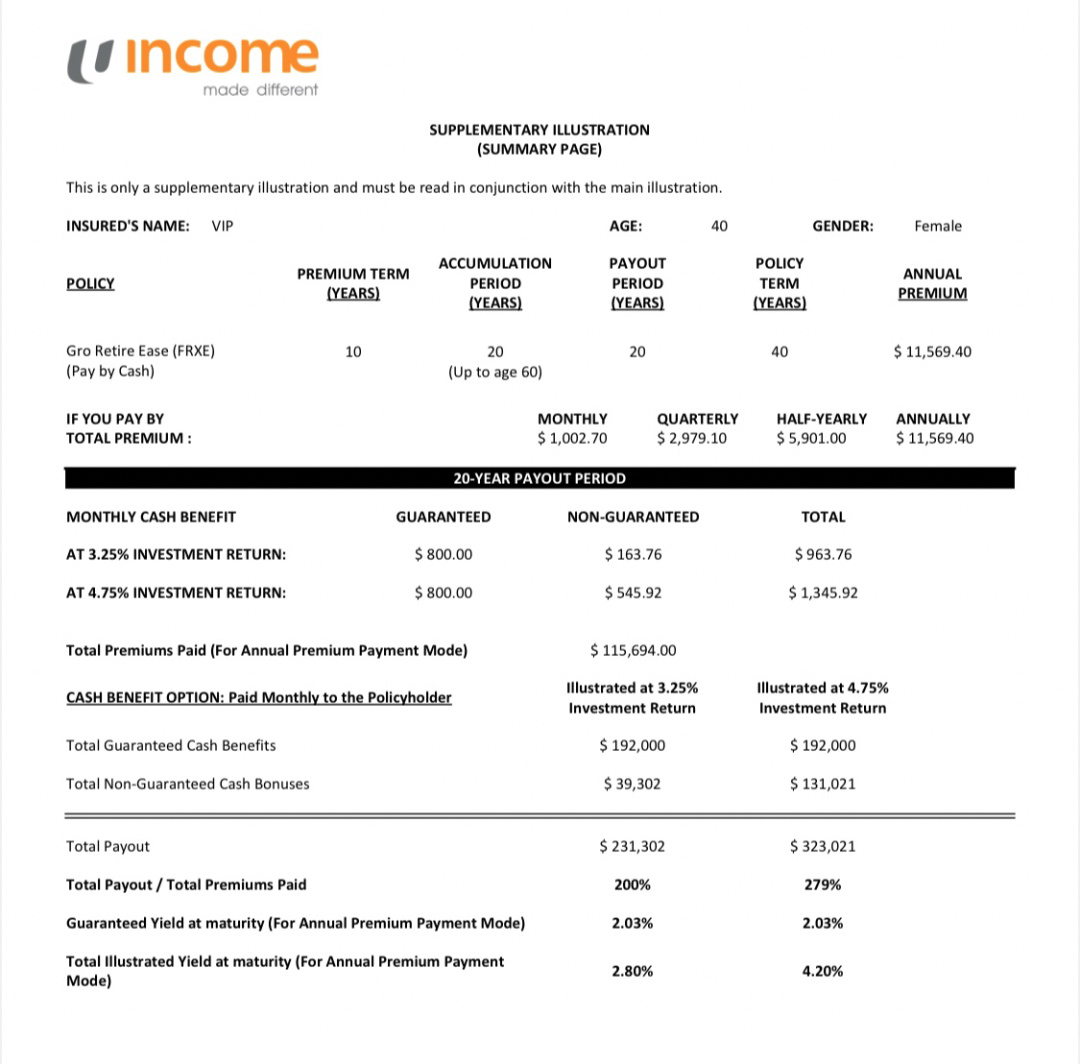

国内乱,就看国外。高净值人群早就在开始尝试境外理财,根据招商银行和贝恩公司联合发布的《2015私人财富报告》,拥有境外投资的高净值人群占比逐年提升,2015年达37%,而境外投资的首选地常年都是香港。近年来也有越来越多的国内中产人士、尤其是广东的中产人士来香港购买保险产品,尤其是购买那些带有“理财”属性的长期储蓄型人寿保险和重疾保险。

而香港很多的理财顾问或者理财规划师,实质上都是香港保险公司的保险代理人。根据香港保监处的“保险中介人素质保证计划”,这些理财顾问需要通过“保险中介人资格考试”才能获得授权成为保险代理人或者是保险经纪。不知是不是因为大家都觉得“保险代理人”一词很低端,不够“高大上”,所以香港保险公司对内对外都把“保险代理人”称为“理财顾问”,这一点一开始还让我误以为香港采用的是英国的“独立理财顾问”模式,后来发现并非如此,香港保险公司的理财顾问法理上其实就是保险代理人。

买卖保险当然也是理财活动,保险代理人称为理财顾问也无可厚非。为了研究香港的保险制度,我还专门参加了几门香港的“保险中介人资格考试”,觉得其免费的考试教材、考试安排都很专业,达到了“保证保险中介人素质”的目的,能成为香港的保险代理人在理财专业上应该也算得上一件令人自豪的事。

但是从严格的意义上来讲,理财顾问是比保险代理人和保险经纪更为宽泛的概念,例如,理财顾问从字面上理解往往需要为客户提供资产管理方面的建议,但是根据香港的规定常年财务顾问一般包括,为客户提供资产管理方面的建议属于“受规管活动”之一,需要通过香港证券及投资学会主办的“证券及期货从业员资格考试”,获得相应的资格,才能申请执业牌照。为了进一步研究香港的“理财”市场,我参加了“香港证券及投资学会高级从业员资格证书——资产管理”的四门考试,我发现,除了考试报名费要比保险资格考试的报名费贵很多以外,香港“资产管理”的资格考试其内容确实也要比“保险中介人资格考试”要宽泛和深入一些。当然,这些资格考试都是基础性质的从业门槛类考试。

对比香港而言,大陆在“简政放权”行政改革的大背景之下取消了保险代理人的资格考试,使其数量近期激增,本就不清的水被搅得更浑了,大陆保险代理人的基本素质如何得到像在香港一样的保证,我对此表示担忧。

而对理财市场的监管,比香港做得更加严格、在某种意义上做得更好的,是新加坡。

新加坡自2000年起开始放开保险市场,同时对保险中介监管制度进行重大改革,颁布《财务顾问法》(Financial Advisers Act,也可称为《理财顾问法》),2002年修改保险法,将寿险经纪纳入《财务顾问法》的范畴。对“财务顾问”或是“理财顾问”进行专项立法监管,新加坡实在是比中国大陆和中国香港超前太多。

2012年,面对巨大的人寿保障缺口数据(2009年调查数据显示新加坡的人寿保障为家属所需的三分之一不到),面对国民退休规划严重不足的数据(2012年调查数据显示仅有14%的新加坡人为退休做好了财务上的准备),面对理财顾问行业服务质量低下的现状(金管局委派的“神秘顾客调查”结果显示,有三分之一的理财顾问代表给出的建议明显对客户不合适,财务顾问代表也没有主动向客户透露费用情况),新加坡的金融监管当局痛感国民理财问题的严重性,决定开展“金融理财顾问行业检讨” (Financial Advisory Industry Review,其简称“FAIR”有“公平”含义)。

新加坡金管局随后在2013和2014年两次发布修法意见,征询业界反馈意见,2015年部分《财务顾问法》修正案开始试行,2016年1月1日正式实行,以期通过提高理财顾问代表的能力、提高理财顾问公司的质量、让理财成为更加专业和专注的一个行业、降低保险产品的销售成本、推动公平待客的文化等诸多的监管措施,提升理财顾问的质量,以期提升新加坡国民的保险保障程度和投资渗透率。

新加坡施行了《财务顾问法》达十年之久,仍然发现有近三分之一的理财顾问代表给出的理财建议明显对客户不合适,从而开始对整个理财行业进行检讨。我们同理可知,在目前的中国大陆和香港,有多少理财顾问给出的理财建议可能会明显对客户不合适。

在新加坡,理财顾问或者财务顾问(Financial Adviser)可不是一个你想用就能随便用的头衔。根据新加坡《财务顾问法》,个人“应仅与受金管局管治的财务顾问进行交易”,“向消费者提供投资产品(含人寿保险)咨询的公司和业者均受金管局管治”,财务顾问代表需符合一定的入行和考试准则和商务操守准则,而“唯有可清楚证明他们与产品提供者没有财务或商业关联及所作的推荐是中立的财务顾问,方可用‘独立’一词。”按照新加坡的《财务顾问法》,中国大陆许多所谓的“独立第三方理财”估计都不“独立”,而那些号称独立、专业的“理财顾问”可能也并不“独立”。

香港近年来加大对人寿保险业的监管力度,出台了一系列旨在提升保险中介和保险公司执业操守的规定,在一定程度上估计也是借鉴了新加坡的监管经验。

在金融混业经营的大趋势之下,新加坡对理财行业的监管更加值得中国学习和借鉴,试想,如果中国有一部类似于新加坡的《财务顾问法》,“一行三会”的监管职能就可以在很大程度上相互契合,真正地从“执政为民”的角度“为民监管”,为广大的老百姓获得质量有保证的理财顾问服务保驾护航。诚能如此,也就决不会发生诸多的非法集资案、金融诈骗案、和投资维权事件了,官和民岂不是皆大欢喜?

只是这样的全面改革需要触碰到太多的既得监管利益群体和商业利益群体,需要断去太多的“壮士之腕”,因此短期内,我估计,恐难成真。

挑选值得信任的理财顾问、买到合适的金融产品,是普世的难事。在理财顾问还没有得到“理财顾问法”的全面监管的情况下,谁为你理财?谁能真正地仅从你的利益出发全面的、独立地为你理财?

我个人认为,很大程度上你可能还得自力更生地 “自助理财”,因为,即使有理财顾问为你配置一些保险或者是投资产品,根据严监管的新加坡理财市场的经验,他们给出的建议有很大概率并不“独立”,也有很大概率“明显不适合你”。我相信,在利益诱惑面前,人性往往并无太大差异,无论理财顾问是身处新加坡、还是中国香港、或是中国大陆。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088