“分拆上市”顾名思义,其是指母公司将部分业务或某个子公司从母公司中独立出来IPO。我国资本市场对于分拆上市的探索最早可以追溯至2004年。

2004年7月,证监会颁发了《关于规范境内上市公司所属企业到境外上市有关问题的通知》,首开国内上市公司分拆政策先河。

2010年分拆上市,监管层曾探讨允许境内上市公司分拆子公司至创业板上市,但由于当时的市场环境不成熟,对于分拆上市的探索一直未能形成潮流。

随着注册制改革全面推进,2019年12月,证监会颁发了《上市公司分拆所属子公司境内上市试点若干规定》(即“分拆上市新规”),真正将上市公司分拆子公司至境内上市的潮流“开闸”。

据分拆上市新规,上市公司分拆需满足股票境内上市已满3年、最近3个会计年度连续盈利等七大条件,而目前A股市场中满足分拆上市新规的企业数量可观,这意味着分拆上市可能成为未来上市公司优化结构、募集资金的“最优选”。

“分拆上市”已逐渐成为当下新能源板块之潮流,比如之前比亚迪早就启动分拆半导体板块;

长城汽车有分拆蜂巢能源使其独立上市的打算;

2022年3月7日晚,用友网络公告称之前分拆旗下的用友汽车至科创板的申请已经成功通过审核;

2022年3月8日晚,大族激光公告称拟将控股子公司大族光电分拆至创业板上市;

近日,A股公司特锐德(300001.SZ)公布关于分拆所属子公司特来电新能源股份有限公司至科创板上市的预案。

特锐德成立于2004年,2009年作为首家公司上市创业板,主要从事电力装备制造、汽车充电生态网、新能源微网三大领域业务,拥有子公司超过150家、资产150亿、全球10大研发中心、集团销售规模105亿,市值超400亿,员工6000人,拥有川开电气等6大生产基地。

2010年开展户内开关柜业务,2012年以来,户内开关柜业务占营收比例一直在20%以上;2014年开始进军新能源汽车与充电行业,目前在新能源汽车充电领域充电桩数量、充电量都为全国第一。

目前特锐德的主要业务分为智能制造业务板块与新能源汽车充电网业务板块,其中新能源汽车充电网业务板块业务由子公司特来电负责。特来电主要从事新能源汽车充电网的建设运营、充电网解决方案销售以及新能源微网解决方案销售。

充电网业务方面,特锐德是国内领先的充电网运营商与充电网解决方案提供商,公司在行业内率先应用并坚持践行充电网技术路径。经过多年的深耕细作,公司在充电运营方面已经取得面向充电网生态的人、车、充电设备、能源、数据的深度融合及优秀的平台运营能力,注册用户数量实现快速增长。

在新能源汽车充电市场方面,整个2021年单个年度公司充电量超42亿度,同比增长55%,市场份额为38.34%,排名全国第一,截至2021年底,累计充电量突破110亿度。2021年,新增上线直流终端3.4万根。

在公共充电领域,特锐德运营充电桩25.23万台,其中直流充电桩数量15.15万台,市场份额为32.24%,排名全国第一。

目前特锐德的新能源汽车充电网业务板块由子公司特来电负责,特来电与公司其他业务板块之间保持了业务独立性。

新能源汽车充电网业务实现营业总收入31.06亿元,占公司营收比重32.90%,比上年同期增长51.85%,毛利润6.85亿元,比上年同期增长52.63%。

特锐德称,本次公司分拆特来电至科创板上市不会对公司其他业务板块的持续经营运作构成实质性影响。

本次分拆上市后,特锐德及下属其他企业(除特来电及其子公司外)将继续专注除新能源汽车充电网业务之外的业务,突出公司在智能制造业务方面的主业优势,进一步增强公司独立性。

分拆完成后,特锐德仍将维持对特来电的控股权,将特来电打造成为公司下属独立的以新能源汽车充电网业务为核心的上市平台,这样一来可以通过科创板这一全新强大的融资窗口解决融资难的事,从而加大新能源汽车充电网业务及相关核心技术方面的研发投入,实现新能源汽车充电网业务的做大做强,增强新能源汽车充电网业务的盈利能力和综合竞争力。

实际早在2020年11月底,特锐德就启动了分拆特来电的境内上市前期筹备工作。2021年6月,特锐德发布了《关于特来电增资扩股暨引进战略投资者的公告》,称特来电拟通过增资扩股方式引进了普洛斯、国家电投等战略投资者,投后估值约为136亿元,增资金额合计约3亿元。 如今,特来电分拆上市的方案已通过董事会审议。

为了把子公司特来电扶上马,特锐德费了不少周折。

特锐德引进投资机构GIC、普洛斯、国家电投、三峡集团、久事集团等战略投资者增资入股特来电,增资金额合计5.85亿元。

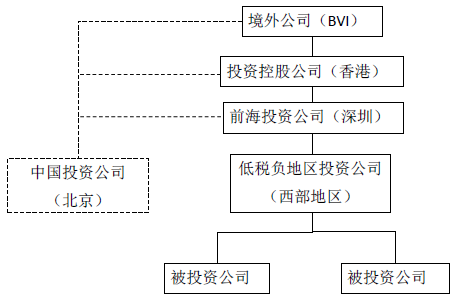

从股权结构来看,截至本预案公告日,特锐德直接持有特来电77.71%股份,依然是控股股东的角色;第二大股东中国国有企业结构调整基金股份有限公司持股比例为3.66%,如下所示:

从股权结构来看,截至本预案公告日,控股股东特锐德直接持有特来电77.71%股份,第二大股东中国国有企业结构调整基金股份有限公司持股比例为3.66%。

谈及具体发行上市时间,特锐德方面称,特来电将在上交所批准及中国证监会注册后选择适当的时机进行发行,具体发行日期由特来电股东大会授权特来电董事会于上交所批准及中国证监会注册后予以确定。

针对本次分拆上市的市场风险,特锐德认为,新能源汽车充电行业未来仍将保持较大的投资需求,市场规模的增长预期将使现有竞争者加强在该领域的投入,并吸引更多的竞争者进入,导致行业竞争的加剧。若未来行业内企业无序扩张并持续发生价格战等恶性竞争的情况,将导致市场竞争更加激烈,从而影响公司业绩,存在无法达到既定经营目标的风险。

业绩方面,2021年度报告显示,特锐德2021年度营业收入94.41亿元,同比增长26.48%;归母净利润1.87亿元,同比减少8.40%;扣非后的归母净利润为1.04亿元,同比增长15.94%;基本每股收益0.18元。

具体到业务板块,特锐德智能制造业务实现营业总收入63.35亿元,比去年同期增长16.91%;毛利润13.43亿元,比去年同期增长9.05%。新能源汽车充电网业务实现营业总收入31.06亿元,比去年同期增长51.85%;毛利润6.85亿元,比去年同期增长52.63%。

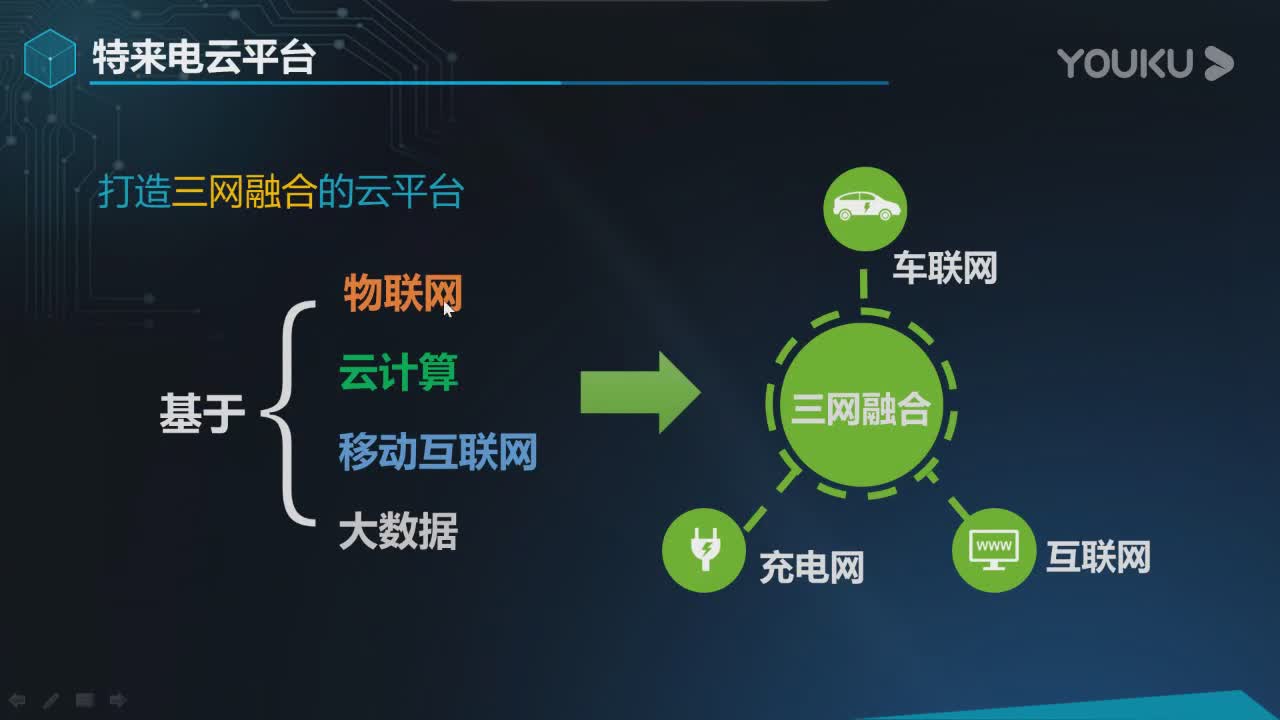

值得一提的是,特锐德目前已自主研发并搭建完成行业领先的新能源汽车充电云平台,在公司充电网板块快速发展过程中,云平台将不断积累与新能源车、电池、充电、用户、能源等相关数据,并进行储存、分析与应用,能源与数据价值将逐步体现,为公司创造新的利润增长点。

二级市场方面,2022年3月9日,特锐德收盘价为20.06元/股分拆上市,总市值208.77亿元。2021年1月25日,特锐德股价最高见41.47元/股,此后便迂回式的下滑至今。

未来发展方面,特锐德表示将继续专注智能制造和充电网的发展规划,将“智能制造+集成服务”战略升级做深、做广、做大、做强。夯实世界箱式电力设备第一品牌,打造政府放心、客户满意的中国最强最大汽车充电网生态运营商,缔造中国最有创新活力的能源管理公司。

正如董事长于德翔所言,“电动汽车+充电网是交通领域实现2060碳中和的最佳路径。”靠两条腿走路的特锐德能否勇猛精进,值得期待。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088