[摘要]大家都知道巴菲特喜欢能够连续多年净资产收益率(ROE)保持在20%以上的公司,在2015年底借壳上市回归A股后,ROE20%这一指标在分众传媒眼里根本不值一提。2015-2017年三年间,其ROE达到了恐怖的73.2%、70.73%、67.65%,即使2018年财务开始出现下滑,其ROE也达到了46.92%。

2019年已至岁末寒冬,A股楼宇广告龙头分众传媒的净利润却出现断崖式下跌,二级市场早有预期,在2018年已经先行下跌。股民们不禁问道,曾被各路研究员和大V一致吹捧,被认为护城河深不可测的分众传媒究竟怎么了?

分众传媒在楼宇视频和框架广告领域具有绝对领先的规模优势,打造出覆盖全国 250 多个城市、3亿城市主流消费人群的“全国一张网”式大媒介平台,成为线下第一流量入口。但在2018年之后,分众传媒遇到了重重困难,从几组简单数据和指标上就能看出其现在的窘境。

从营业收入和净利润角度来看,分众传媒2019年前三季度营业收入同比减少18.12%,但净利润同比大幅减少71.72%,净利润下滑的非常严重。

从2017年分众传媒净利润达到惊人的60亿,到2019年前三季度净利润仅13.6亿,经历了天花板之痛。2018年年报净利润小幅下滑3.03%,这一年,在基本面见顶、解禁压力双杀下,分众传媒二级市场表现惨淡。2019年的净利润更是惨,其三季报创下了回归A股后的最差表现,照这样的速度下滑,分众传媒明年会不会出现亏损要画个大大的问号了。

在2019年,分众传媒传媒毛利率明显不及此前,净利率更是出现断崖式下跌,公司主营业务的盈利能力出现了本质性的变化。不得不说,分众传媒的底子确实厚,在竞争对手疯狂的冲击之下,净利率依然可以达到15%。

追忆分众传媒过去几年的表现,从回归A股,股灾中逆市疯狂拉升;到业绩稳定、盈利能力恐怖,一票人马吹捧,被视为价投典范;再到资本助力群狼围攻,顽强抵抗却依然跌落神坛,分众传媒自始至终都处于舆论的焦点。

从美股私有化回归A股 市值暴涨一度翻10倍

2005年,分众传媒在纳斯达克挂牌上市,此后分众传媒连续涨了2年,股价一度高达62.25美元,后因美国次贷危机爆发,加之机构做空,股价一度跌至4.76美元。

疯狂过,也失落过,也曾遭“浑水”做空过,分众传媒最终在2013年离开纳斯达克,退市时每股美国存托股27美元,每股普通股5.4美元溢价方式私有化。退市时总股本660,215,440股,总市值达到35.7亿美元,按照目前汇率达到249.12亿人民币。

2015年,分众传媒借壳七喜控股上市,启动点3.57元,在当时股灾期间逆市拉升至18.05元,时至今日分众传媒已经回落至5.86元分众传媒借壳上市,市值860亿人民币。按照股价折算,分众传媒回归A股后最高18.05元,折合市值2648.98亿元,对比其美股退市时市值翻了10倍有余,又是一个换个交易所,乌鸡变凤凰的典型案例。

除了市值上的变化,值得关注的还有分众传媒在纳斯达克私有化时,押宝其未来前景的各路资本。

根据相关法律文件的披露,分众传媒私有资金来源于以下五方面:

1.代表方源资本的Gio2 Holdings、代表凯雷集团的Giovanna Investment、代表中信资本的Power Star以及代表中国光大控股的State Success各出资4.522亿美元、4.522亿美元、2.261亿美元和5000万美元参与本次私有化。

2.美国银行、国家开发银行、民生银行、花旗银行、瑞士信贷、星展银行、德意志银行、工银国际、瑞士银行向Giovanna Acquisition提供15.25亿美元银团贷款支持其私有化。

3.江南春及其控制的实体以持有124,743股FMHL股份以及4,379,165股限制性股份作价约7.1亿美元置换为GGH相应股份。

4.复星国际以其持有的72,727,275股FMHL股份作价约4亿美元置换为GGH相应股份。

5.分众传媒部分高管以其持有的1,285,020股FMHL限制性股份作价700万美元置换为GGH相应股份。

需要重点关注的是第一部分的四大资本方和第四部分的复兴国际。包括如下

1.代表方源资本的Gio2 Holdings

2.代表凯雷集团的Giovanna Investment

3.代表中信资本的Power Star

4.代表中国光大控股的State Success

5.代表复星国际的Glossy City

这些资本方除了中国光大控股,全部出现在2015年分众传媒A股借壳上市时披露的前五股东名单中,中国光大控股并未提前离场,只是因为持股相对较少未能上榜。从后期分众传媒在A股二级市场的疯狂表现来看,毫无疑问,这是一场资本方的胜利。

在2019年三季报中,阿里巴巴和港资高居第二、第三股东之位,而分众传媒A股的“开国功臣”仅剩代表方源资本的Gio2 Holdings,持股数量上也明显减少。

在分众传媒的“股权围城”中,总有人急于抽身,也必有人雪中送炭。电商巨头阿里巴巴目送中信资本、复星国际、凯雷集团、方源资本、光大控股腰包鼓鼓的离去——这些江南春昔日“战友”在2017年曾因一年减持152亿元饱受诟病。

2017年股价翻倍 投资价值遭热议

在某球论坛,分众传媒曾被视为价值投资的最优选择之一,比肩贵州茅台、格力电器、中国平安等。2017年起,分众传媒走出了非常强势的翻倍行情,大家对分众传媒的讨论也到达了高潮。而大家看好分众传媒的原因可以从强悍的盈利能力和难以撼动的市场占有率两个角度简单分析。

1.超强的盈利能力

大家都知道巴菲特喜欢能够连续多年净资产收益率(ROE)保持在20%以上的公司,在2015年底借壳上市回归A股后,ROE20%这一指标在分众传媒眼里根本不值一提。2015-2017年三年间,其ROE达到了恐怖的73.2%、70.73%、67.65%,即使2018年财务开始出现下滑,其ROE也达到了46.92%。

有人曾说炒A股就是炒ROE高的公司,在当时A股很难找出第二家公司能够像分众传媒一样连续3年ROE保持在70%左右,而分众传媒被价值投资者狂吹也就不足为奇了。

行业地位决定了定价权,由于没有竞争对手,分众传媒的毛利率曾常年保持在70%左右,净利率一度高达50%,毛利率高到多夸张呢?2017年分众传媒的毛利率可以秒掉阿里巴巴和百度等一线互联网公司,也许这就是比巴菲特追求的还要深的护城河吧。对于这样一家业务简单,逻辑清晰,盈利能力强,具备持续性,没有竞争对手,发展空间还很大的公司,价值投资者实在找不到不爱的理由。

2.所处赛道市占率高 蛋糕远未分完

楼宇媒体供给端的增长来自于城镇化进程中的电梯渗透率提升以及渠道下沉,2017年中国电梯的保有量为563万部,而且之前3年以每年65万部 以上的速度在增长。假设每部电梯最多可以容纳3块广告屏,则2017年最多可容纳1689万块广告屏,而分众传媒 2017 年的楼宇媒体数为160万,渗透率仅为9.5%,市场空间还很大。

截止2015 年底,公司拥有楼宇视频媒体18.90万台,市占率约为95%;框架媒体 111 万个,市占率约为70%;卖场终端视频媒体约5.9万台,分布于沃尔玛、家乐福等大型卖场共约2,000家;公司签约影院超过1000家、银幕超过6500块,市场占有率约为55%。

就像是一只老虎守着一个超大的蛋糕一口一口的吃,旁边一群小二哈在思考着逃跑还是冒着生命危险去抢这个蛋糕。那个时候,新潮传媒等新贵还不足为惧,分众传媒独享楼宇广告95%的市占率,被视为无法被击败的行业霸主。因为不断的开拓新市场,分众传媒的营收和净利润在2015-2017年还能保持相当稳定的增长。

青山依旧在 怡然待花开

解禁潮

虽然众多分众传媒的死忠减持看好其长期投资价值,但因为竞争对手的崛起和大环境的改变,分众传媒在解禁的压力下股价一落千丈。

在2019年1月2日,分众传媒经历了上市以后最大规模的一次解禁,流通股增加一倍多。大量新股上市无疑给分众传媒二级市场的表现造成了很大的影响,不少资金为规避风险提前出局,2018年跌跌不休成了分众传媒的主旋律。

外部环境与新潮传媒

上市公司二级市场股价表现最终要回归基本面,最近两年除了因宏观经济的下行,广告主投 放意愿降低外,携产业资本而来的新潮传媒的激进扩张,使得公司一方面收入端处于行业性下滑,另一方面大举扩充产能以阻击竞争者,从而导致毛利率大幅下滑,业绩承压,同时应收账款等指标也有所恶化,引发市场担忧。

对比全媒体广告刊例花费增速的季度数据,分众传媒的收入同比增速相比于全媒体刊例花费增速的变化有一定相关性。刊例花费增速体现了广告主在整体广告行业的投放意愿分众传媒借壳上市,在今年初CTR的调查中,仅有 33%的广告主计划在2019年增加营销费用,这一比例为十年最低。

广告主投放意愿下滑的背后与大环境有关,当宏观经济企稳回升时,梯媒和影媒将优先重获广告主的青睐。

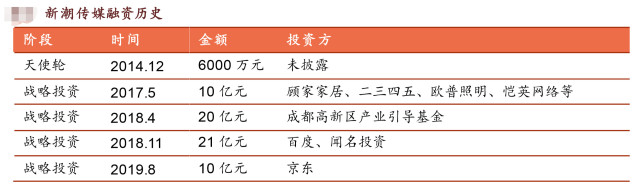

作为梯媒行业的闯入者,新潮传媒在进入市场后颇为高调,一方面借助百度、京东、欧普照明、红星美凯龙等名企投资者的声势,一方宣称要全国性扩张梯媒点位,并且争夺分众亿元级大客户。

新潮传媒的崛起究竟给分众传媒带来的多大的影响?申港证券研报给出结论:分众传媒的单点位租金成本上升16%左右!媒体资源租赁费用是公司成本项中最大的构成部分,历年来看平均占据成本的72%。2018年分众传媒的媒体租赁成本大幅提升了43.4%,这一数据远高于前几年的平均水准。经过一番厮杀之后,分众传媒成本端的上升趋势得到遏制,趋于稳定,虽然未伤筋动骨,但也不是毫发未损。

分众与新潮点位数变化(万个)

从分众与新潮的点位数变化上看,二者近期均放慢了扩张的脚步,新潮上一轮融来的前还可以烧多久,下一轮融资何时到位,目前还不得而知。新潮传媒虽然模式上并不具有显著的先进性,但只要融资保持健康的节奏,不排除对分众继续造成潜在的干扰。

新潮传媒通过价格提升来竞争优质点位的情况,不但让分众受伤,自己也很伤。2018年新潮传媒亏了10.74亿,总营收才10.05亿。商业模式上没有新的突破,依赖价格战,运营效率远不如分众,新潮传媒未来路在何方?

青山依旧在,怡然待花开。挺过寒冬,分众传媒未来大概率依然是行业寡头,依然是A股最靓的那个仔。新潮传媒会成为下一个拼多多还是下一个小黄车,时间会给我们答案。

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088