目前,许多企业都面临着成本发票缺失的问题。交易是真实的,但无法取得发票。

特别是建筑设计、医药代理、软件开发、广告和媒体服务。比如工资、代理费、推广费,但这些都是实际办公的真实成本。对于这样的企业,如何有效降低税负呢?

没有发票就意味着没有税前扣除,企业的综合税负也在增加。目前,国家正在打击假发票,买发票。我不敢买发票!我该怎么办?

对于高净值人群来说,个人所得税率可能高达45%,他们收入的五分之二可能要拿来纳税。

如果是劳动报酬,就意味着纳税人需要按照20%-40%的比例扣除缴纳个人所得税,这在实践中很难实现,特别是在建筑企业。工人们不同意扣缴税款。如果不扣压,就会有很大的风险。

那么,为什么那么多建筑企业利用身份虚报工资被查处呢!这就是为什么。

一般来说,上述情况都有一个共同特点:税负过重。

那么如何解决呢?

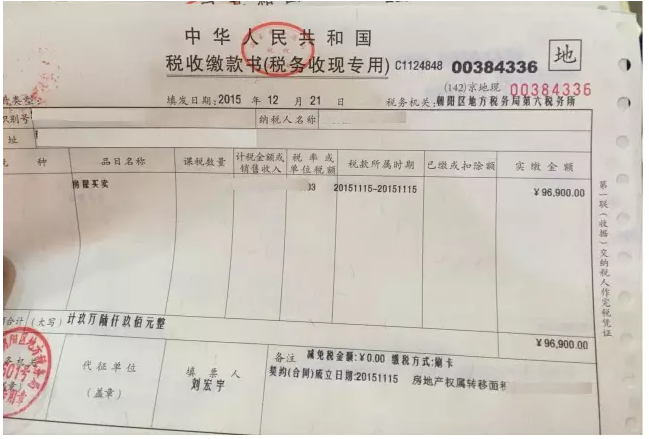

对于缺乏成本票的企业

比如建筑业需要购买砂石料,这通常形成区域垄断,口罩机在疫情流行期形成真正的垄断。

在这种情况下,供应商可以强行拒绝提供发票,企业为了生存和发展被迫同意。

这个时候节税,我们可以考虑设立一个核定征收的个人独资企业。企业作为采购主体,不再与分散的主体分开采购,而是统一向独资企业采购。个人独资企业向市场收购后,加价转售给企业,并向企业提供增值税发票。

注:不同地区个人所得税核定征收率差异较大,低的在0.5%-4%之间,高的在10%左右。

例如:

北京一家建筑设计公司今年营业额2000万元,成本1000万元,利润1000万元,需要缴纳企业所得税(2000-1000万)*25%=250万元

如果股东分红的个人所得税为(1000-250)万*20%=150万,则所得税总额为400万

现在我们只需在税收园区新设一家公司(注册,无实体落户),转让业务,享受增值税和地方留成企业所得50%-70%的财政奖励,奖励后缴纳250万企业所得税-(250万*40%*50%)=200万

目前园区内设立个人独资企业,可申请核定征收个人所得税。核定征收后,个人所得税税率为0.5%~3.1%。个人所得税:500万/1.03*2.1%=10.2万;增值税:500万/1.03*3%=14.5万;附加税:145000*5%=7250元;超过80%的税收节省!

增值税方面

唯一能解决增值税的方式就是享受税收奖励,例如在税收洼地成立一家分公司,把业务进行分包节税,用分公司来开展业务,那么增值税基本上都在分公司所在地缴纳了。如缴纳100万的增值税,在次月能享受到35万左右奖励,综合增值税税负也就直接下降了。税收洼地成立分公司是无需现场办公的,只需要注册地址在税收洼地即可,全程无忧服务!

一般取得成本的方式:

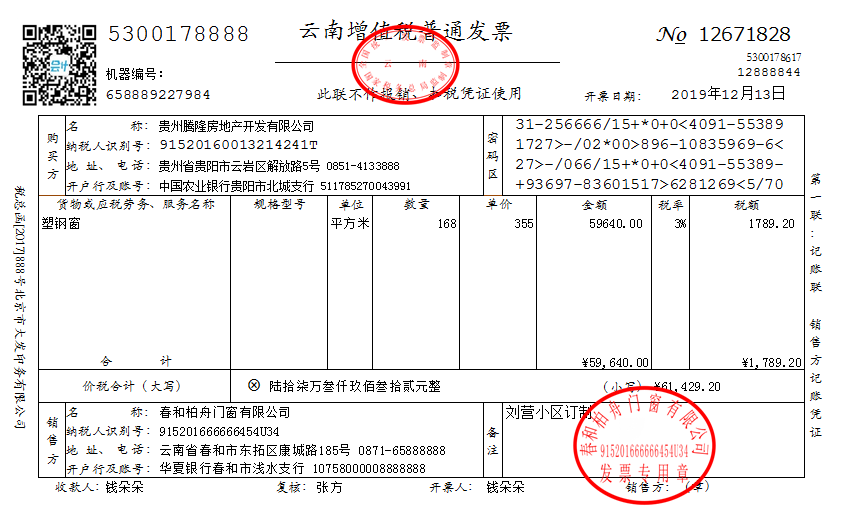

1、“税收洼地”注册小规模个人独资企业,以业务分包的形式取得成本发票;

2、“税收洼地”注册小规模个体工商户,以业务分包的形式取得成本发票;

3、通过“税收洼地”进行自然人代开,也可以合理取得成本发票;

注册个独、个体只需要一个法人即可,无需亲自到场也无需在洼地办公,通过总部经济招商的模式进行入驻,可享受个人经营所得税的核定征收政策,综合税率年500万以内为3%左右,是很多企业取得成本费用的一条捷径。

更多行业的纳税筹划以及税收优惠政策,请关注《助人为乐李小帅》~~

更多财税咨询、上市辅导、财务培训请关注Z6尊龙官网咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由Z6尊龙官网咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088